こんにちは~、キートンです!(^-^)/

さて、ようやく今年のビッグイベントが終わりました。

今週振り返ってみると長い一週間だったような気がします。

そのビッグイベントとは

・11月消費者物価指数

・2022年ラストのFOMC

でした。

週末の結果は先週に比べて続落しました。

11月消費者物価指数(前年比)→結果7.1 予測7.3 前回7.7%

と

インフレ改善したはずのでは?と思いましたが、そうは問屋が卸しませんでした。

そうさせたのはズバリ、泣く子も黙るFRBのパウエル議長です。

数字は期待以上の結果だったのですが、勝って兜の緒を締めよのごとく

パウエル議長はここで一発カマしてくれました。

要は株価を上げない方策をとったのです。あえて。。

インフレ加速をなんとかここで抑えておかないととの意図があったのだと思います。

つまり、ここで株価を上げてしまったらインフレがまた加速してしまうからです。

過去にインフレ抑え込んだかと思ったら、またぶり返した過去がありました。

それは以前にパウエル議長も発言してました。

絶対に繰り返してはならないと。

ただ、パウエル議長は今回のFOMCの最後にこう言いました。

”We are in good place”

「われわれはいいところにいる」

と。

それでは、そのCPIとFOMCを受けての結果はどうだったのか

チャートで振り返ってみましょう。

ダウ、ナスダック、S&P500

3指数は終値ベース、先週末比で

ダウは1.7%マイナス(終値:32920.47)

ナスダックが2.7%マイナス(10705.41)

S&P500は2.1%マイナス(3852.35)

でした。

CPIの発表後の寄り付きで株価は跳ね上がったのですが、その後はずるずると下げていきました。あとに控えるFOMCを警戒してですね。

そしてあのパウエル議長のタカ派発言により続落となっていきました。

ちょっと前のパウエル議長はハト派でなんとか株価を上げようという発言が多かったのですが、インフレ退治のためまさに変身しました。

ソフトランディングとまではいかないにしろ、インフレ退治に終止符をうってインフレ拡大はこの2022年だけにとどめていただきたいところです。

FOMC後のパウエル議長の会見内容

- 多くの領域をカバーしたが、金融引き締めの完全な効果はまだ感じられない

- われわれにはまだやるべき仕事がある

- 物価の安定なくして堅調な労働市場は維持できない

- 十分なインフレ抑制に向け、利上げ継続が適切と期待

- 米国経済は昨年に比べ大幅に減速

- 住宅市場の活動が大幅に低下

- 金利上昇は企業の設備投資にも重し

- 労働市場は依然として極めてタイト

- 求人数は年初より減少しているが、労働市場は依然として均衡を欠く

- 10月と11月のインフレ率、月次では上昇ペースが歓迎すべき鈍化を示す

- インフレリスクは上向き

- インフレ期待は依然抑制されているが、現状に甘んじている余裕はない

- 金融情勢は短期的に変動、長期的には制約的な政策の反映が重要

- 金利に敏感な部門では需要への影響が見られる、それ以外の部門に影響が及ぶには時間がかかる

- 0.50%ポイントの利上げ、利上げ幅としてはまだ大きい

- 利上げを実施する余地はまだある

- FRBの見通しは計画ではない、経済に確実性はない

- FRBの決定は入手されるデータ次第

- FRB、引き続き会合ごとに決定を行っていく

- FRBは力強い措置を実施している

- 歴史的経緯、尚早な金融緩和を強く警告

- FRB、目的達成まで軌道から外れない

- 十分に制約的な政策スタンスにはまだ達していない

- 政策委員の見通し、FRB政策金利の行方を判断するのに最適

- 今年は毎回の金利・経済見通しでピーク金利見通しが引き上げられた

- 次回もピーク金利見通しが引き上げられるかは断言できない

- ピーク金利はデータが悪ければ引き上げられるが、インフレ指標が軟化すれば引き下げられる

- 今年前半は迅速な利上げが重要だったが、現時点では利上げペースの速さはそれほど重要ではない

- 最終的な金利水準がより重要

- 金融・経済情勢に基づき2月に判断

- どの程度まで金利を引き上げるかはインフレの進展や金融情勢、政策をどれだけ制約的にする必要があるのかの判断に基づく

- ある時点で政策は十分制約的になる

- インフレが持続的に下向くと確信できるまで金利をピーク水準で維持する必要があるというのがFOMCの確固たる見解

- 住居費は来年には下向くと想定

- 空室率はなお極めて高い

- 非住宅関連のサービスインフレが下向くためには相当な時間が必要

- サービスのインフレ期待が迅速に下向くことはなく、一段の利上げ必要

- これが金利のピークを引き上げた理由

- 経済は非常に低成長になる

- 4.7%の失業率でも労働市場はなお力強い

- 採用が困難なため企業は労働者の確保を望んでいる

- そのため労働市場でレイオフが多く発生するようなことはない印象

- 迅速に利上げしてきたため、利上げペースを緩やかにすることが適切

- 次回どの程度の利上げが行われるかは現時点で言及できない

- 来年はインフレ率の大幅鈍化が見込まれるが、年初の出発点は高い

- インフレ鈍化は財セクターからもたらされ、来年半ばには住宅サービスセクターのインフレ率が鈍化する見込み

- 堅調な賃金上昇を望むが、2%のインフレ率に見合ったものでなければならない

- 現時点で賃金は2%のインフレ率に見合った水準よりもかなり高い水準で推移

- われわれの焦点は政策スタンスを十分に制約的にすることであり、利下げではない

- インフレが持続的に下向いているとFOMCが確信するまで利下げを検討することはない

- 中国のゼロコロナ政策の終了が米国のインフレにどのような影響を与えるか判断するのは難しい

- 中国は経済再開に向けて非常に困難な状況に直面

- 10─11月のインフレに関するデータは物価上昇圧力の緩和を示すものだが、インフレが下向いているとの確信を得るにはさらに多くの証拠が必要

- 最近のデータを受け見通しにより確信が持てるようになった

- 住宅を除くコアサービスはまだ道半ば

- 平均時給はほとんど下向いていない

- 賃金がより正常な水準に落ち着くことを期待

- われわれの政策は十分に制約的な水準に近づいている

- 私やFRB当局者の見解では政策を長期にわたり制約的な水準で維持する必要がある

- 物価の安定を取り戻すまでの道のりはまだ長い

- リセッション(景気後退)に陥るかどうかは誰にも分からない

- インフレ率が持続的に下向けば、失業率の上昇を大幅に抑制できる可能性が高まる

- 最大の痛手は十分な利上げができなかった場合に生じる

- 物価の安定を取り戻すために痛みの伴わない方法はない

- インフレのコントロールは可能と確信

- インフレ目標の変更は考えていない現在は最大雇用の状態、もしくはそれ以上

- 現時点ではインフレ引き下げに焦点を置いている

- インフレが持続的に低下していると確信できるまで利下げは実施されない

とまあ、いっさい甘いハト派の言葉は一切みられず、自分で自分を戒めてるかのような内容でしたね。

米10年債利回り

下図をご覧ください。

3.48%ってところで3.5あたりで足踏み状態ですね。

これから何を織り込みにいくかなのですが、とりあえず、政策金利がきまったので

3.5を中心にレンジ的な動きにはいっていくのではと思います。

今週のセクター別騰落一覧(ヒートマップ)

GAFAMがマイクロソフト以外、まるでダメですね。これだけ金利がさがってるっていうのにです。。

テスラは-9%とあいかわらずボラティリティが高いです。

いい企業なんですが、イーロンマスクがいるかぎりは単独ではこの株買わないかもですね。

下図をご覧下さい。1か月のセクター毎の株価指数の推移です。

どのセクターも軒並みさげており、依然エネルギーセクターがダントツで低調です。

VIX(恐怖指数)

下図をご覧ください。22.63と先週とほぼ変わらずです。

FOMC後のパウエル議長の発言で恐怖指数は上昇しました。

さきほども申しましたがパウエル議長が狙ったのは株価が一気に跳ね上がるのを抑えたかったのだと思います。今回そうやって抑えられた分がこれからじわじわ上がってくるものと思います。

ドル円の状況

下図をご覧ください。

FOMC後のタカ派発言で10年債利回りが上がった影響でドル円も少しあがってしまいましたね。ドル高円安はありがたいことのなのですが。。

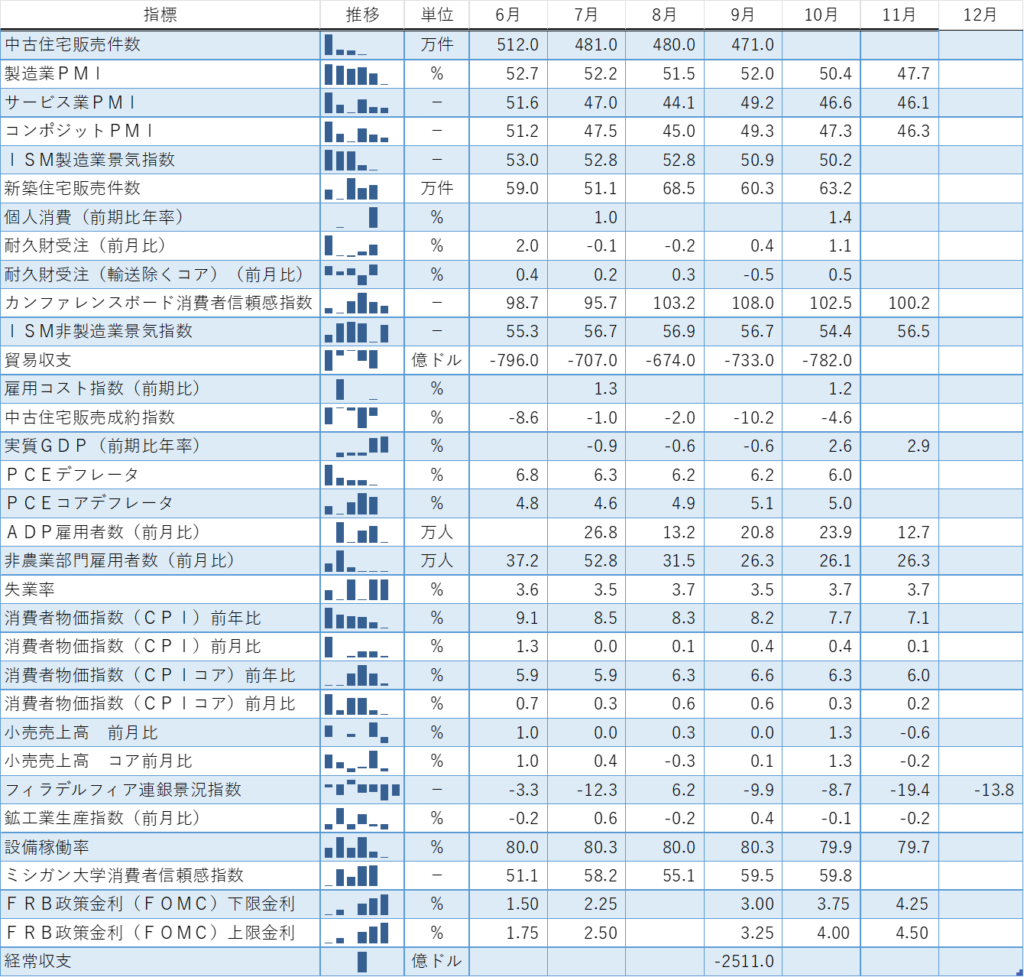

経済イベント(経済指標)

過去のイベント含め、時系列に並べて下記に示しておきます。

過去の指標からながめていくとなんとなく流れが見え、最新ニュースの意味がより深く理解できるようになります。

<過去分>

<今週>

11月消費者物価指数(前月比)→結果0.1 予測0.3 前回0.4%

11月消費者物価指数(コア 前月比)→結果0.2 予測0.3 前回0.3%

11月消費者物価指数(前年比)→結果7.1 予測7.3 前回7.7%

11月消費者物価指数(コア 前年比)→結果6.0 予測6.1 前回6.3%

12月FRB政策金利(下限金利)→結果4.25 予測4.25 前回3.75%

12月FRB政策金利(上限金利)→結果4.5 予測4.5 前回4.0%

11月小売売上高(前月比)→結果-0.6 予測-0.1 前回1.3%

11月小売売上高(コア前月比)→結果-0.2 予測0.1 前回1.3%

12月フィラデルフィア連銀景況指数→結果-13.8 予測-10.0 前回-19.4

11月鉱工業生産指数(前月比)→結果-0.2 予測0.2 前回-0.1%

11月設備稼働率(前月比)→結果79.7 予測79.8 前回79.9%

12月コンポジットPMI→結果44.6 予測46.9 前回46.4

12月製造業PMI→結果46.2 予測47.9 前回47.7

12月サービス業PMI→結果44.4 予測46.5 前回46.2

<来週>

第三四半期 経常収支→結果 予測-2220.0 前回-2511.0億ドル

11月中古住宅販売件数→結果 予測422.0 前回443.0万件

12月コンファレンスボード消費者信頼感指数→結果 予測101.5 前回100.2

第三四半期 実質GDP(前期比年率)→結果 予測2.9 前回2.9%

11月耐久財受注(前月比)→結果 予測-0.8 前回1.1

11月耐久財受注(コア前月比)→結果 予測0.0 前回0.5

11月PCEデフレータ(前年比)→結果 予測5.6 前回6.0

11月PCEコアデフレータ(前年比)→結果 予測4.6 前回5.0

最後に

以上、キートンのウィークリー米国株ニュース 221217

ということでお伝えしました。

いかがでしたでしょうか。

株価は下がりましたが、インフレは確実に鎮静化してます。

その証拠は今回のCPIだったり、FRBが決めた政策金利の上げ幅「0.5%」が証明してます。もしインフレの数値が高かったならば株価は底なし沼だったのですが、もはやこれで足場は固められましたので、いつでも株価は上がれるしジャンプもできます。ただ着実に階段で上がっていくのが理想ですので、あわてず焦らずエントリーして株はもっておきましょう!

「We are in good place」by パウエル議長

それでは今日はこのへんで

みなさんの投資ライフにお役に立てれば幸いです。

本日もご覧いただきありがとうございました。では、また!(^-^)/

役立つアイテム

缶コーヒー好きですか?私は大好きです。昔は一日缶コーヒーを3本飲んでました。。

一日360円です。年間131,400円となります。

それではいかんと水筒を買ってそのおかげでうるおいアップしました!

1週間で元がとれます。