こんにちは~、キートンです!(^-^)/

今週はCPI(消費者物価指数)の発表がありまして、インフレが抑えられてるかどうかを改めて評価する週となりました。全体としては前年比予想を上回り、

消費者物価指数 12月[前年比]→前回3.1% 予想3.3% 結果3.4%

という結果でした。

インフレ再燃か?と思う方もいらっしゃるかと思いますが、去年の6月からずっと7か月連続で3%台で推移していることを考えると、インフレ上昇の火は消えたと考えるのが自然かと思います。

そして、FRBが重視してるコアCPIはというと、

消費者物価指数 12月[コア・前年比]→前回4.0% 予想3.8% 結果3.9%

ということで、前年比3.9%と予想の3.8を上回りましたが前月より下がっており明らかにインフレの息の根を止めている状況で、鈍化さえ感じられる数値です。

おそらくこれを受けてPCEコアデフレータのほうもインフレ抑制の効果を示した数字が出てくるとおもわれ、FRBが金融政策の変更をしてくるつまり、金利の低下、株式の上昇が見込まれます。

一方わき目を見ると日経平均が上昇しまくってます。これはある意味すばらしい伸びですが、先々月の米国株の上昇と同様、どこかで調整がくるのかと思ってます。ファストリなどの上位銘柄が日経平均を押し上げてる形である意味バブルなのでちょっとこの急速な上げについては疑問です。たしかに日本は金融緩和を続けているため株があがるのは自然なことなのですが、マイナス金利解除つまり利上げとなると。。ちょっと怖いですね。日本は利下げの余地はまったくないので上がったものはあとは下がるだけになってしまいます。なんせ金融政策がむちゃくちゃなので。。

話しをもどすと、アメリカでPCEコアデフレータの発表が1月26日㈮にあります。そして2月1日にはFOMCが開催され政策金利が決定されます。

PCEコアデフレータの11月の数値が3.2%ですから、これが2%台近くになるともしかしたらもしかするかもしれませんね。

いまのところ3月での利下げ確率が数日前60%だったのが70%に上がってますんで。。

で、いよいよですが(忙しいですよ~)Q4決算発表シーズンが始まりました。予想はできないのですが、収益性の改善は見込める予想ではありますのであまり問題視してませんが、今後の見通しとなるとやはりAI関連銘柄が良いガイダンスを出してくるのではと思ってます。NVIDIA、マイクロソフトもさることながら小型のグロースIOT(サムサラ)なども期待は持てそうです。APPLEはiPhoneの売れ行きが心配なのでなかなか厳しい決算になりそうかと思われますがウェアラブルの新製品の発売が間近ですのでiPhoneだけでなく新製品の売れ行きなどにも期待したいところです。

今後この決算発表はウォッチしていき好決算を出した銘柄についてはエントリーしていこうと思います。なんせ今年は利下げの年ですので!

ということで、やっぱりアメリカ株強しと感じされつつもちょっとほっとした今週の米国主要3指数について振り返ってみましょう。

ダウ、ナスダック、S&P500

3指数は終値ベース、先週末比で

- ダウは0.3%↑(終値:37592.99)

- ナスダックが3.1%↑(14972.76)

- S&P500は1.8%↑(4783.84)

でした。

ダウ

下図をご覧ください。

ボーイングが737MAXの機体破損により株価が急落してダウを押し下げましたが、マイクロソフトやアップルなどの大型が健闘して先週比0.3%上昇してます。

一方メルクやアムジェンといったディフェンシブ銘柄も堅調でこれからの決算発表も楽しみです。

アップルは投資判断を引き下げられたとはいえ、今週2.6%も上がってます。iPhoneだけではないところを見せてほしいものです。

JPモルガンが決算発表を行いました。売上高は予想を下回ったものの収益が予想を上回り株価にはそれほど影響を与えておりません。今後利下げムードが再燃してくるとさらなる株価上昇が期待できそうです。

ナスダック

先週のマイナス3.2%を挽回し今週はプラスの3.1%です。テクニカル分析のフィボナッチリトレースメントでみると、ナスダック100連動のQQQは高値から1段階下の-23.65%で反発してきた格好です。前回高値をまだ上回っておりませんが、これを上回ってくるとまたまた上昇トレンド入りしそうな雰囲気です。

ひとつ申し上げておくと、このナスダック今、超買い場です。あれだけ急上昇したあとでも?と思いでしょうが、いまなにが追い風かと言いますと、

「利下げ」と「AI」です。

「相場は不安の壁をよじ登る」という言葉がありますが、上昇時は不安はつきものです。景気後退だとはインフレ再燃だとかといった言葉が飛び交う中それでもなんとかはいつくばって上昇する相場というものは打たれ強く推進力がハンパないです。

それにも負けずとも劣らず、むしろ無尽蔵のポテンシャルを秘めているのが小型グロース株でして、コロナショック後を思い出してください。いろんな小型のグロースが軒並み急上昇したのを。これと同じようなことがいま起きようとしてるんです。それに今の小型グロースには未来のアップルやマイクロソフトが含まれており近い将来テンバガーに化ける銘柄もあるかと思います。小型グロースの投資するとなればやはりラッセル2000のETFでしてこちらまだまだ上昇余地がありますのでご検討されてみてはと思います。

S&P500

こちらも先週-1.5%からいってこいのプラス1.8%とかなり力強い反発をみせました。株式の王者S&P500にはほとほと関心させられます。ボラティリティもそんなに高くないので精神的負担も比較的安心していられます。

今週は史上最高値4796を試しにいきましたね。

2回目のトライでしたが残念ながら突破できませんでした。しかしリアルタイムでは突破したときもあったようで、次回を楽しみにしたいと思います。

こうやって2回3回と史上最高値突破を挑み、何回か失敗した後の上抜けは非常にとても強い上昇圧力になるものと思われ、突破後はその4796が下値支持線となってサポートしてくれます。その突破するのがいつになるかわかりません。ただこのS&P500についてはなるべく早めにエントリーしておき長期でもっておくという位置づけでいいかと思います。というのもこの指数(ETF)については長期保有でもっている、または買う人が多いからです。つまりこの時価はどんどん積み上がり、そして株価は上昇していくものですので、右肩上がりの傾向が強いため、エントリータイミングは見計らわず即買いでまったく問題ないかと思います。

米国株の象徴S&P500。なんでこんなに強いんでしょう。

この指数のしくみ的に時価総額加重平均順に組み込み比率が高く、組み入れ基準も厳しく、入れ替えが頻繁にあるというのもあるのですが。

この強さの秘訣はアメリカの性質というかフロンティアスピリッツというか負けても負けても何度負けても這い上がる精神が根付いてる所以だと思われます。失敗しても当たり前。またやればいいじゃん的な考え方です。一方失敗は絶対に許されない国もあります。どことはいいませんが。。

米10年債利回り

下図をご覧ください。

3.939とだいぶ落ち着いてきました。

11月から滑り台のように下落して年末年初で揺り戻し、200日移動平均線でバウンドして下げてる状況です。

パウエル議長が前回FOMCでハト派に転換したあと、ほかのメンバーも次第にハト派に移りつつあるようです。なんせ今年はアメリカ大統領選挙がありますからね。もしかして政治的圧力もかかってる??

前にももうしましたが今の相場は逆金融相場から金融相場へ移行する期間で、さらには逆業績相場から業績相場へ移行する期間のダブル大相場になろうとしてます。業績相場もう少し数年続くとは思いますが。

今週のセクター別騰落一覧(ヒートマップ)

今週の焼け野が原からはずいぶん改善されて緑の面積がだいぶ多くなりました。ハイテク大型株が上昇し、それにつられて他の銘柄も堅調さを保っている状況です。ただ、エネルギー、金融はちょっと調子悪いですね。やっぱり目立ったのがNVIDIAでプラス11%超えです!半導体関連はまだまだ勢いが衰えません。AIというとハイテク企業のツールのようなイメージがありますが、これって世界あらゆるところに使えるツールですのでもっと普及していくと、業界の違いにかかわらず導入が進み、生産性の向上に大きく寄与できます。つまり、このAIによって全業種の銘柄の株価を上昇させる力があるってわけです。

ちなみに個人的な話ですが、こないだヤマト運輸さんに荷物の問い合わせを電話でしたところ、受け答えがAIでした。カンタンな応答でしたが、これでオペレーターを置かなくて済むんですよね。もうここまで及んできたかあと思わせる一例でした。

下図をご覧下さい。1か月のセクター毎の株価指数の推移です。

先週はハイテクセクターの緑がビリにつけましたが今週は挽回をみせ、4位でフィニッシュです。

トップ3はというと先週同様トップはVHT(ヘルスケア)、VOX(通信)、VDC(生活必需品)となっております。一か月前からマイナスになってるセクターが多いのが気になりますが、決算発表後はプラスになってるのを期待したいと思います。

VIX(恐怖指数)

下図をご覧ください。

12.69と先週からだいぶ下がってきました。結局上がったところは株価マイナスでそこは押し目だったということがわかります。つまり、今年は利下げの年となるため、ちょっと高く跳ね上がったところは買い増ししておくと効率いいかなと思います。

ドル円の状況

下図をご覧ください。144.88円/ドルです。

CPI発表時は146円台までいきましたがいったんさがってます。今後がどうなるかというと日本のマイナス金利解除は先延ばしでしょうし、いまの株高を止める施策(円高)はしないでしょうから円高というより円安方向に行く可能性は充分あるのかと思います。ですので為替は正直わかりません。読まないようにしたいと思います。

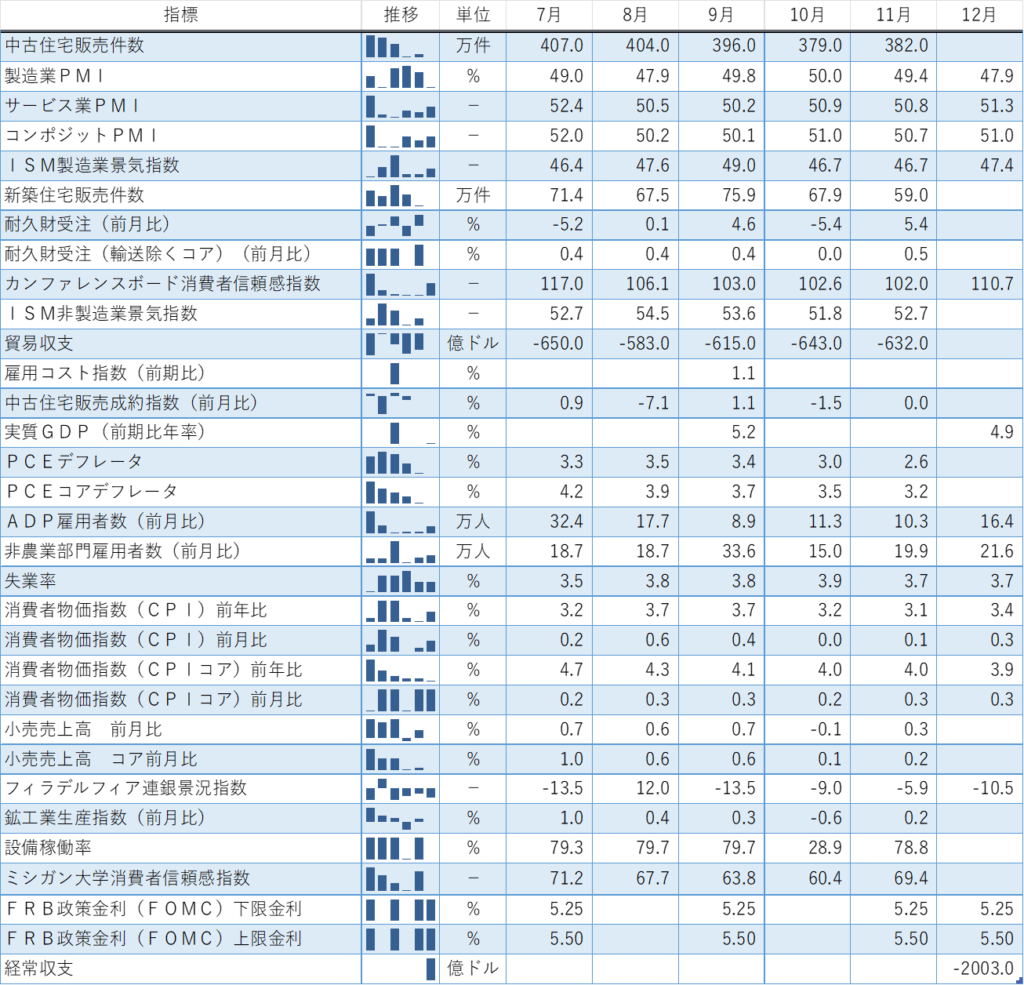

経済イベント(経済指標)

米経済の過去のイベントを時系列に並べて下記に示しております。

過去の指標からながめていくとなんとなく米経済全体の流れが見え、最新ニュースの意味がより深く理解できるようになります。

<過去分>

今週のイベント結果(経済指標の結果)

- PMI(購買担当者景気指数) 12月[製造業PMI(確報値)]→前回48.2 予想48.4 結果47.9

- ISM製造業景気指数 12月→前回46.7 予想47.2 結果47.4

- JOLTS求人件数 11月→前回873.3万人 予想885.0万人 結果879.0万人

- ADP雇用者数 12月[前月比]→前回10.3万人 予想11.3万人 結果16.4万人

- 雇用統計 12月[非農業部門雇用者数]→前回19.9万人 予想16.8万人 結果21.6万人

- 雇用統計 12月[失業率]→前回3.7% 予想3.8% 結果3.7%

- ISM非製造業景気指数 12月→前回52.7 予想52.5 結果50.6

- 耐久財受注(確報値) 11月[前月比]→前回5.4% 予想5.4% 結果5.4%

- 耐久財受注(確報値) 11月[コア・前月比]→前回0.5% 予想0.5% 結果0.4%

- 貿易収支 11月→前回-643億ドル 予想-648億ドル 結果-632億ドル

- 消費者物価指数 12月[前月比]→前回0.1% 予想0.3% 結果0.3%

- 消費者物価指数 12月[前年比]→前回3.1% 予想3.3% 結果3.4%

- 消費者物価指数 12月[コア・前月比]→前回0.3% 予想0.3% 結果0.3%

- 消費者物価指数 12月[コア・前年比]→前回4.0% 予想3.8% 結果3.9%

来週のイベント

- 小売売上高 12月[前月比]→前回0.3% 予想0.4% 結果

- 小売売上高 12月[コア・前月比]→前回0.2% 予想0.2% 結果

- 鉱工業生産指数 12月→前回0.2% 予想-0.1% 結果

- 鉱工業生産指数 12月[設備稼働率]→前回78.8% 予想78.7% 結果

- フィラデルフィア連銀景況指数 01月→前回-10.5 予想-6.0 結果

- ミシガン大学消費者信頼感指数(速報値) 01月→前回69.7 予想68.1 結果

- 中古住宅販売件数 12月→前回382万件 予想385万件 結果

最後に

以上、「キートンのウィークリー米国株ニュース 240113」

ということでお伝えしました。

いかがでしたでしょうか

ナスダックは今、超買い場です。あれだけ急上昇したあとでも?と思いでしょうが、いまなにが追い風かと言いますと、「利下げ」と「AI」です。

「相場は不安の壁をよじ登る」という言葉がありますが、上昇時は不安はつきものです。景気後退だとはインフレ再燃だとかといった言葉が飛び交う中それでもなんとかはいつくばって上昇する相場というものは打たれ強く推進力がハンパないです。

株って勉強すればするほど、ほんと楽しいですね。

それでは今日はこのへんで

みなさんの投資ライフにお役に立てれば幸いです。

本日もご覧いただきありがとうございました。今年もよろしくお願いします。

では、また!(^-^)/

役立つアイテム

まだ読んでない方は是非!目からウロコ間違いなし!

お金の大学