こんにちは~、キートンです!(^-^)/

経済指標弱し。。エヌビディア強し!

今週はCPI(消費者物価指数)、FOMC(連邦準備制度理事会)、PPI(生産者物価指数)といったインフレ動向に関する重要指標、イベントがありました。

結果、株価はどうだったかというと、グロースに軍配が上がった感じでトレンドの転換がきたような動きでした。

CPIでは予想をしたまわり、インフレ鈍化示唆。

FOMCでは今年の利上げは前回の3回から1回を示唆しタカ派。

PPIでは予想をしたまわり、インフレ鈍化を示唆。

といった概要だったと思います。

もうそろそろ利下げをしたほうがいいのではという雰囲気はありますが、そこはFRBの判断になりますのでFRBの方針のもと金利、株価はどう動くかウォッチしていく必要がありますね。

あとでパウエル議長の会見内容を記載しておきますが、

FRBはいまの金融政策に非常に強い自信をもっているようです。

雇用の最大化と雇用の安定

この2つの命題からすると、とってもいい感じで目標に向かっております。

雇用統計ではまだ失業率4%

CPIでは予想したまわり前年比3.3%

ここでこのトレンドを崩すわけにはいかないので、利下げというショック療法を避けたいとこだと思います。

つまりこの政策金利をつづければこのままの調子でインフレ抑制に向かえるという確信があったのでしょう。

しかも今年は大統領選挙の年ですから、あまりドタバタせずにインフレ鈍化させて株価も安定上昇させる年にしたいと内心はあるのかもですね。

で、相場はどうかというと、今週のイベントのおかげで長期金利は低下し、ナスダック、S&P500も上昇しました。

ただしかし、グロース以外の銘柄、小型株は非常に軟調で、ここらをもってたかたはそこそこやられた感はあったのかなと思われます。

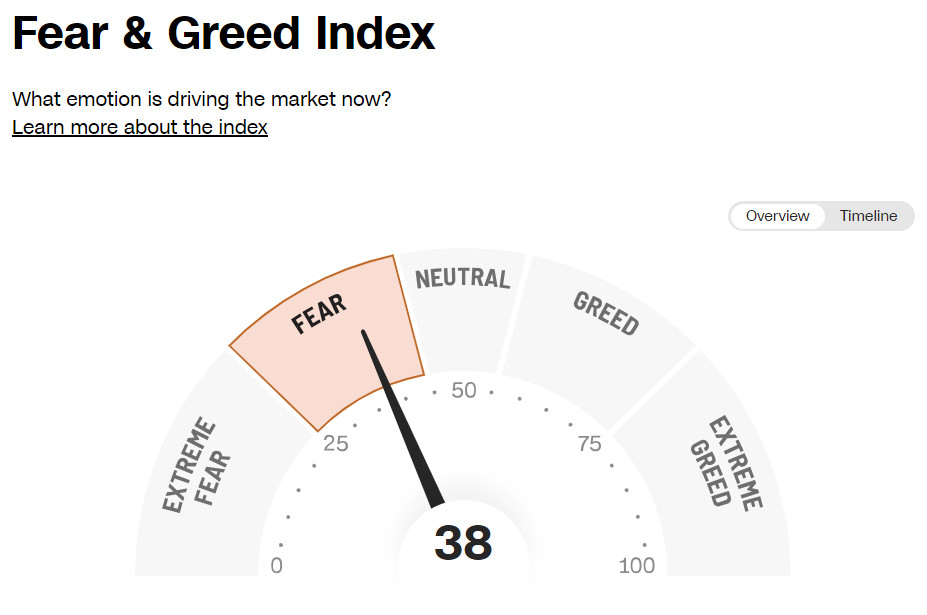

市場心理を示すFear&Greed INDEXは下図の通りFEARのほうに入ってます。

個人的にはCPI前、というか雇用統計で失業率4%というステージに上がった時点で、はっ!と頭をきりかえ、こないだ売ったエヌビディア株他グロース株を買い戻しました。そしてCPI、FOMCにはっていったのですが、これはこれで正解だったのかなと思ってます。

というのも、今週のエヌビディアは1日間だけ陰線で他は陽線で上昇してます。

今は何かハイテク銘柄が上がるとエヌビディアが上がるという株価システムになっているような感じです。たくさんのハイテク企業がエヌビディアをおみこしのように担いで祭りをやってるようですね。

つまりどこかが上がればエヌビディアが上がる。どこかが下がってもエヌビディアはさがらない。ほかが支えてくれてるしエヌビディア自体も無敵だから。。

です!まさに「エヌビディアおみこし相場」

となると、買うのエヌビディアだけでよくない??ってことになるのですが、

はい!それでOKです。なんせあんな古今東西、類を見ない成長率をもった企業が上がらないわけがありません。

ジェシーリバモアのトレード術にもあるように

「セクターの最も大きい銘柄をもってください。」

ただいつかは調整が必ずくるので、それにそなえて必ずストップロスはいれておいてください。

キートンはいつもATR(アベレージトゥルーレンジ)X2倍を現在価格から引いた値をストップロスにしてます。株価が上がればこれを毎日毎日更新していけばいいのです。

ま、ということで、いつものごとく先週の各種指標について。まずはこちらから。。

ダウ、ナスダック、S&P500

3指数は終値ベース、先週末比で

- ダウは-0.5%(終値:38589.17)

- ナスダックが+3.2%(17688.88)

- S&P500は+1.6%(5431.61)

でした。

ダウ

下図をご覧ください。

先週はいったん50日移動平均線にタッチしたのですが、また下落に転じました。

今週上げたのは

- アップル(AAPL)+7.92%

- ホームデポ(HD)+6.06%

- マイクロソフト(MSFT)+4.42%

今週下落したのは

- ボーイング(BA)-6.72%

- セールスフォース(CRM)-4.10%

- アメリカンエキスプレス(AXP)-3.37%

- トラベラーズ(TRV)-3.33%

- ナイキ(NIKE)-3.27%

- ベライゾン(VZ)-3.10%

- JPモルガン(JPM)-3.09%

- ビザ(V)-2.87%

- キャタピラ(CAT)-2.27%

- シェブロン(CVX)-2.25%

- コカ・コーラ(CO)-2.13%

- アムジェン(AMGN)-2.10%

と ハイテク強し。それ以外ほとんど下落していってます。。

ナスダック

下図をごらんください。

昨日はまたまた最高値更新してます。

ダウとはうってかわって急上昇をみせてます。

先週序盤あたりはまだ16000後半でしたのにいまではもう17000台後半にさしかかろうとしてます。アップルがいったん2%下げてその後急反発で7%あげたのも影響してますし、もちろんエヌビディアも、ブロードコムも、オラクルもここにきて好決算連発ですね。

来週はマイクロン(MU)の決算発表がありますのでこちらも楽しみです!

じっちゃまこと広瀬隆雄さんいわく、今週末もしくは来週頭が天井とのことです。しっかりストップロスを入れておくのと、CFDでナスダック100売りも考慮にいれておいたほうがいいかもですね。

いろいろと下落時にでも対応できるようにしておきましょう。

とはいえ長期金利は下がっておりますので、株は上とキートンは思ってますが。。

S&P500

こちらもナスダック同様、最高値を更新しました。

ついこないだどなたかの今年の目標値が5300だったかと記憶してますが、すでに超えておりもう5400を突破しております。上昇スピードはナスダックに比べ緩慢ではありますが、安定した上昇で安心してみてられますね。

米10年債利回り

下図をご覧ください。

4.223%と先週から約0.2低下しました。

先週は雇用統計で一時あげたもののそれを上回る勢いで今週はさげてます。

冒頭申しました通り、CPIで下がり、FOMCで無風、PPIでまた下落というながれで低下しております。

来週は5月の小売売上高の発表ですので、発表次第ではまた下がるかもしれませんね。

ちなみにいまの経済指標は凸凹ではなく、もうボコボコ(凹凹)になってきてます。。

やっぱり長期金利が低下するとナスダックや債券に有利ですね。債券ファンドのEDVですが反発をみせてきてます。

今週のセクター別騰落一覧(ヒートマップ)

先週からだいぶ緑が偏ってきております。

情報技術銘柄でもごく一部の大型がすごい勢いで伸びてますね。

先週NVIDIAは週間で+10%、で今週は+9%と2週間でもうすでに+19%です。

年間でS&P500は4~7%といわれてるのに。。

で、一方同じ半導体銘柄のAMDは週間で-5%なんですね。くっきり明暗が分かれているつまり、セクターで株価が左右されているのではなく、あくまで固有銘柄の力の影響といえるでしょう。

ですのでSOXをもつよりNVDAでしょうね。

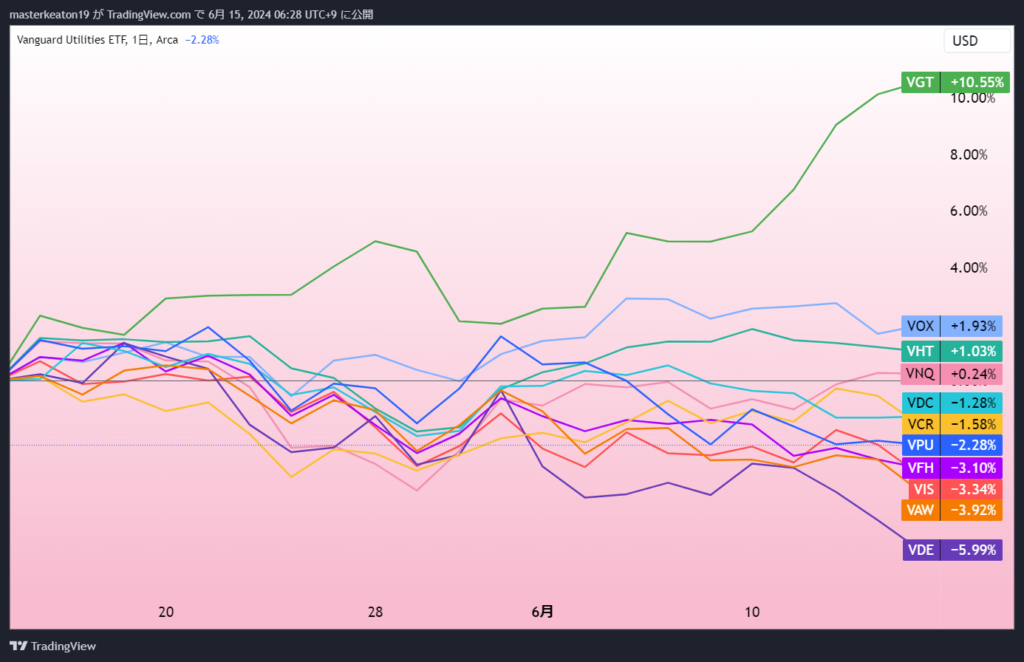

下図をご覧下さい。1か月のセクター毎の株価指数の推移です。

1位は

VGT(情報技術、アップル、マイクロソフト、エヌビディアなど)

2位は

VOX(電気通信 メタ、アルファベットなど)

3位は

VHT(ヘルスケア ユナイテッドヘルス イーライリリーなど)

と先週にひきつづき今週も1位は情報技術ということで完全に他セクターを引き離しての1位です。

2020年のコロナショックのときも、経済が落ち込むとき、先行き不透明な時、みんなが不安なとき、というのは必ず情報技術が抜きんでてきます。

今回も同じなので、銘柄選択をお間違いなく。。

VIX(恐怖指数)

下図をご覧ください。

12.65と先週からほぼ横ばいです。

昨日は、寄りつきでちょっと総崩れのような相場がありまして、ちょっとあげたのですが、引けにかけてはぐんぐん株価は上昇、VIXもおちついてきてました。

これまでのFOMCでは前後でVIXが暴れていたのですが、ここ最近のFOMCではもうVIXが暴れなくなってきました。みなさんだいぶFOMCを織り込んでるということですかね。利下げ期待はもうおあずけでいいかと思います。

ドル円の状況

下図をご覧ください。157.38円/ドルと先週から約0.5円ほど跳ね上がりました。

日銀の政策発表がありましたがそれもあまり影響せず、淡々と微増していってます。

円安圧力はこれからもつづくでしょうから、為替は気にせず米国株投資はやっていくべきかと思います。

だけど私キートンはFXには向いてないのでやりません。。

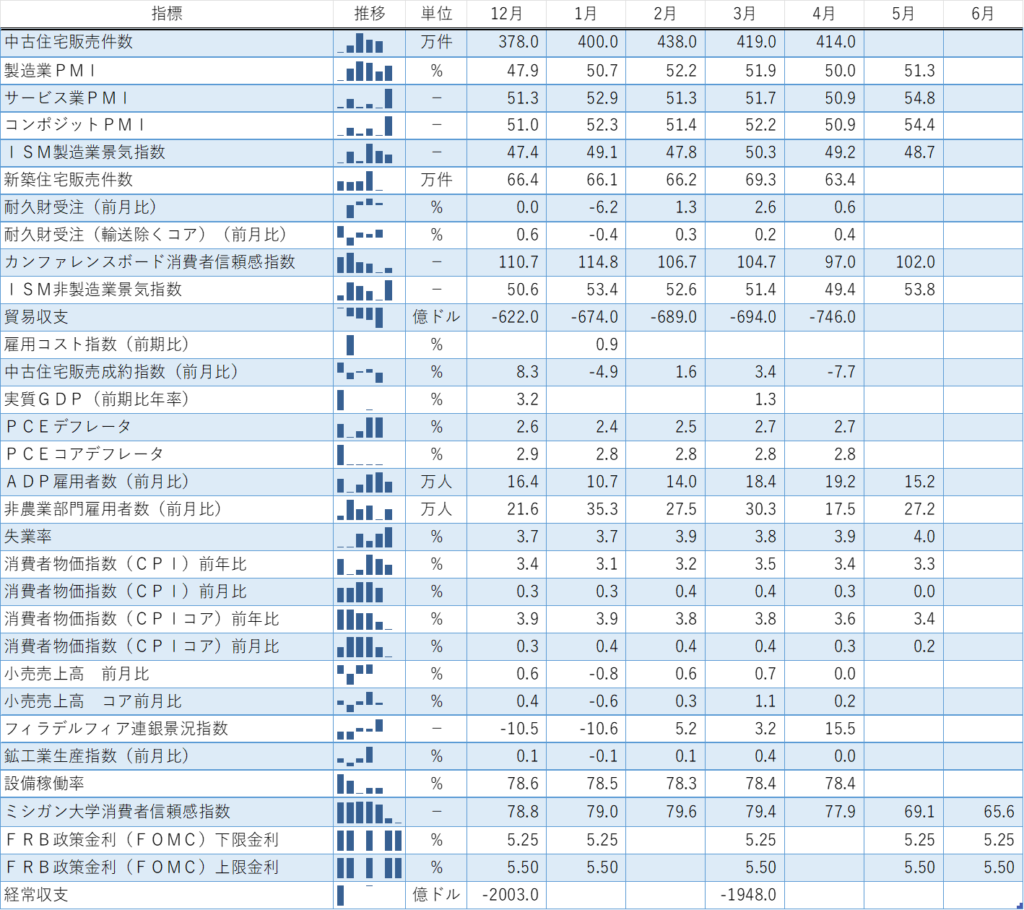

経済イベント(経済指標)

米経済の過去のイベントを時系列に並べて下記に示しております。

過去の指標からながめていくとなんとなく米経済全体の流れが見え、最新ニュースの意味がより深く理解できるようになります。

<過去分>

今週のイベント結果(経済指標の結果)

消費者物価指数(CPI) 05月[前月比]→前回0.3% 予想0.1% 結果0.0%

消費者物価指数(CPI) 05月[前年比]→前回3.4% 予想3.4% 結果3.3%

消費者物価指数(CPI) 05月[食品・エネルギー除くコア・前月比]→前回0.3% 予想0.3% 結果0.2%

消費者物価指数(CPI) 05月[食品・エネルギー除くコア・前年比]→前回3.6% 予想3.5% 結果3.4%

FRB政策金利(FOMC) 06月[上限金利]→前回5.50% 予想5.50% 結果5.50%

FRB政策金利(FOMC) 06月[下限金利]→前回5.25% 予想5.25% 結果5.25%

ミシガン大学消費者信頼感指数(速報値) 06月→前回69.1 予想73.1 結果65.6

来週のイベント

小売売上高 05月[前月比]→前回0.0% 予想0.3% 結果

小売売上高 05月[自動車除くコア・前月比]→前回0.2% 予想0.2% 結果

鉱工業生産指数 05月[前月比]→前回0.0% 予想0.4% 結果

鉱工業生産指数 05月[設備稼働率]→前回78.4% 予想78.6% 結果

経常収支 第1四半期→前回-1948億 予想-2061億 結果

フィラデルフィア連銀景況指数 06月→前回4.5 予想4.5 結果

PMI(購買担当者景気指数・速報値) 06月[製造業PMI・速報値]→前回51.3 予想51.0 結果

PMI(購買担当者景気指数・速報値) 06月[非製造業PMI・速報値]→前回54.8 予想53.4 結果

PMI(購買担当者景気指数・速報値) 06月[コンポジットPMI・速報値]→前回54.5 予想 結果

中古住宅販売件数 05月→前回414万件 予想408万件 結果

FOMCでのパウエル議長の会見

利下げ着手は12月になる可能性が示され

パウエルFRB議長がFOMC後に行った会見の内容は以下の通り。

- 米経済は相当な進展を遂げた

- 米経済における雇用の力強い増加が継続

- インフレは大幅に緩和したが、依然として高すぎる

- 需要と供給を一致させるために制約的な政策スタンスを維持している

- 最近の指標は経済成長が依然として堅調なペースで拡大していることを示唆

- 民間国内最終消費(PDFP)はより明確なシグナルであり、依然として力強い

- 消費支出は引き続き堅調

- 設備投資は低調なペースから回復

- 労働市場はバランス改善に向かっている

- 4月と5月の雇用ペースは依然として堅調

- 失業率は依然として低水準

- 広範な指標は労働市場がパンデミック(世界的大流行)前の水準に戻ったことを示唆

- 労働市場に関する全般的な指標は比較的タイトだが過熱していないことを示している

- 労働市場の力強さが継続すると予想

- インフレは著しく緩和した

- 最近の月次インフレ指標は幾分緩和

- より最近のインフレ指標は緩和を示している

- インフレリスクに引き続き細心の注意を払う

- 今年はこれまでのところ、利下げするためのインフレに対する自信が高まっていない

- 控えめな一段の進歩を遂げたが、インフレに対する信頼を高めるにはさらに良好なデータが必要

- 経済見通しのサマリーは計画でもいかなる決定でもない

- 経済がなお堅調でインフレが持続する場合、適切な限り金利を維持する用意があり、必要な限り金利を据え置く

- 政策は良好な状況にある

- 引き続き会合ごとに決定を下す

- 見通しに高い信頼を置いていない

- きょうのインフレ指標を歓迎、今後も同様の指標を期待する

- インフレが2%に戻るという自信がさらに必要

- 利下げの試金石はインフレが2%に向かっているという自信の高まり

- データに依存することで合意している

- FRBが示した全ての金利見通しは妥当

- 特定の利下げに対するコミットメントはない

- 一段の確信と一段と良好なインフレ指標が必要、利下げ開始にどの程度必要かは述べない

- リスクバランスと見通しも検証する

- 労働市場の弱さの兆候を監視していくが、現時点ではそのような兆候は見られない

- 政策緩和が正当化されるほどの確信は現時点では得られていない

- FOMC参加者は、今朝発表のCPIを見通しに反映させることが許可されていたが、ほとんどの政策担当者は更新していない

- 退職者数は減少傾向にあり、求人件数も減少している

- 失業は依然として低水準にあるが、若干軟調になっている

- 労働市場はより良好な均衡に向かう中で徐々に冷え込んでいる

- 労働市場は数年前のように過度に過熱していない

- 金利予測の変化で最も重要なのはインフレだった

- 第1・四半期のインフレを巡る進展が停滞したため、利下げ着手に時間がかかるとの結論に達した

- インフレの進展が遅いため利下げは後ずれした

- 今日発表のCPIは誰もが予想していたより良好だった

- 金利がパンデミック前の水準まで下がる可能性は低いとの見方が広まりつつある

- 現在の経済とゆがみを踏まえて政策を策定

- 金利が十分制約的であるかという疑問は、時間が経てば答えが出る

- 政策は現時点では制約的、期待通りの効果が出ているという証拠はかなり明確

- われわれの政策スタンスはほぼ正しい

- 必要に応じて政策を調整する用意がある

- インフレ鎮静化はパンデミックによるゆがみの解消と金融政策の補完によるもの

- 金融政策は制約的で、経済はいずれ軟化すると考えられる

- 誰も利上げを基本シナリオとして想定していない

- 堅調な労働市場と良好な成長とともに、インフレ面では良好な進展がある

- 目標を達成するために、最終的に金利を引き下げる必要がある

- 経済は現時点で、われわれが望む状況になっている

- 景気の緩やかな減速を背景に、インフレ抑制で良い成果が見られる

- 住宅を巡る状況は複雑

- 最終的に、住宅市場に対する最善策はインフレ抑制だ

- 銀行システムは堅固かつ十分な資本があり、良好な状態だ

- 全体的にインフレ圧力は低下しているが、住宅以外のサービスでは依然としてインフレが高まっている

- 財の輸入価格が驚くほど上昇している

- 賃金は依然として持続可能な水準を上回って推移している

- 最初の利下げだけでなく金利の全体的な道筋が重要だが、最初の利下げは経済にとって重大な意味を持つ

- 今日のCPIのような指標は正しい方向への一歩だ

- インフレ抑制に向けできることは全てやっている

- われわれは目標をやり遂げるまで継続するという段階にある

- 経済成長が堅調であることに勇気づけられている

- 家賃の「高騰」が住宅インフレ率の低下につながるには数年かかる可能性

- 家計部門はかなり良い状態だが、低所得者層への経済的圧力は高まっている

- われわれができる最善のことは、強力な雇用経済を育成すること

- 失業率が予測を上回った場合、われわれはそれを予期せぬ弱体化と見なすだろう

- 労働市場が弱含みで推移していることが問題視されれば、対応を検討する

- 利下げを開始するには、労働市場や経済成長、インフレに関するデータを総合的に判断する

- 利下げ時期を示す段階ではない

- われわれは、直面している両面的なリスクを十分に認識している

- 長く待ちすぎるリスクも、早く動きすぎるリスクも理解している

- インフレ鎮静化に対する確信が深まるまで、政策を緩和することは適切でない

- 現在のアプローチは正しい

- われわれは今、利下げに対し慎重に取り組む余地がある

- 住宅価格が緩やかになるなど、利下げを決定するような変動要因は一つもない

最後に

以上、「キートンのウィークリー米国株ニュース 240615/経済指標弱し。。エヌビディア強し!」

ということでお伝えしました。

いかがでしたでしょうか

市場心理はFear(恐怖)におののいてますが、一方、緑の巨人(NVIDIA)はお祭り騒ぎです。

インフレ鈍化の指標により長期金利は低下中なので他の銘柄も上げてきて欲しいですね。

株って勉強すればするほど、ほんと楽しいですね。

それでは今日はこのへんで

みなさんの投資ライフにお役に立てれば幸いです。

本日もご覧いただきありがとうございました。

では、また!(^-^)/

役立つアイテム

ロジクール ボールマウス

・手首をひねらなくても操作ができ、腕が疲れなくなりました

・親指でのボール操作なのでスイスイとカーソルが動いて即座にクリックができ、超快適です。

・毎日マウスを扱うのが楽しいです!

ウィブル証券のご紹介

米国でロビンフッドに続く2番目にダウンロード数が多いアプリとして多くの方からの厚い支持を受けております。

なおYouTube「ばっちゃまの米国株」でも取り上げられてました。

- 銘柄数の多さ

- 総額での為替手数料の安さ

- 取引時間の長さ

- コミュニティ機能

- 優れたUIによるチャート分析機能

- 国内でも取扱は2社しかないオプション取引可能