こんにちは~、キートンです!(^-^)/

先日、FOMC(米連邦公開市場委員会)が終わりました。

アメリカの全銀行のトップが集まって、今後の金利を決めるとっても重要な会議です。

もちろんこの内容によって株価も上下します。

さあ、このFOMCどうだったのか、株価に影響を与えたパウエル議長の発言あとでご紹介します。

ダウ、ナスダック、S&P500

3指数は終値ベース、先週末比で

- ダウは1.4%マイナス(終値:32403.23)

- ナスダックが5.6%マイナス(10475.25)

- S&P500は3.4%マイナス(3770.56)

でした。

ついにダウは200日移動平均線を超えたのですがまた下落基調となりつつありそうです。

が、200日移動平均線が下値支持線となりつつあります。

まあしかし10月初めの28500ドルよりははるかに高いポジションを保っております。

一方、ナスダックは10月中旬の底値に近付いている状況でかなり苦しい展開となっております。やっぱりハイテク株は金利に敏感に動いていることがわかります。

そしてS&P500は50日移動平均線を下回ってしまいました。

この株価の凹みはFRBの思惑通りで、株価が上昇してもらうとインフレに悪影響なので、今回ピシャリとパウエルさんがお灸をすえました。

労働需要が下がってくるまではFRBはタカと思っておいたほうがいいですね。

ただ昨日の失業率では上がってましたので、今後が楽しみですね。

米10年債利回り

下図をご覧ください。

4.16%です。

先週からは上昇しており、

すべてはFOMCのタカ派態度の影響ですね。

しかし、この右肩上がりいつまでつづくんでしょうね。。

今週のセクター別騰落一覧(ヒートマップ)

今週はやはりFOMCの影響で株価は下落基調です。

その中でもグリーンで頑張ってる企業もちらほらみえますので、かなり優秀だと思います。

ここらでエントリーもありですが、来週のCPI(消費者物価指数)の発表を待ったほうがよろしいかと思います。

アマゾンがひどいですね20%近くの下落です。

たしかに今年のクリスマス商戦があまりうまくいかないようで、新規雇用も数か月凍結などと発表してましたからね。

まさに需要の減速の象徴といえるでしょう。

下図をご覧下さい。1か月のセクター毎の株価指数の推移です。

全部が全部プラスというわけにいっておりませんね。

おおきくマイナスしたのが一般消費財、情報技術、通信です。

まさにGAFAMが下がったということですね。

上昇率上位にエネルギー、素材、資本財サービス、金融

とならんでおり、やはりディフェンシブの強さがみられます。

こういう時に頼りになるんですよね。高配当株。

VIX(恐怖指数)

下図をご覧ください。24.56と先週から少しさがりました。

FOMCでだいぶ株価下げたんですがね。。

しかし楽観視は禁物ですので、来週のCPIをもってエントリーしに行きましょう。

原油価格の動向

現在1バレル92.44ドル近辺で推移してます。先週よりだいぶ上がりました。

対ユーロでドル安が進み、ドル建てで取引される原油の割安感から買いが先行しているとのことです。

ドル円の状況

下図をご覧ください。

146.6円近辺で推移してます。先週から少し下がりました。

つい、昨日の出来事ですが、労働市場がやや鈍化してきてるのが見て取れたのと

アメリカ各地区連銀総裁の発言に利上げ減速の内容が盛り込まれてきたことをマーケットが好感したためだと思われます。

さ、それでは今週行われたFOMCでのパウエル議長の発言をみてみましょうかね。

FOMCでのパウエル議長の発言内容

パウエルFRB議長がFOMC後に行った会見の内容は以下の通りです。

重要ポイントについては赤マーカーを引いてます。

- インフレ抑制へ強くコミット

- 物価安定なしに持続的に堅調な労働市場は実現できず

- 意図的に政策スタンスを動かしている

- 制約的な政策スタンスが当面必要となる公算

- 米経済は前年比から大幅に減速

- 消費支出の伸びは鈍化、金融状況のタイト化や実質所得の減少が一因

- 住宅市場の活動は弱まった

- 生産の伸びの鈍化、企業の固定投資にも重しに

- 求人数、引き続き非常に高水準

- 労働市場は極めてタイトで、なお不均衡な状況

- 需要、著しく供給を上回る

- インフレは依然、目標を大幅に上回る

- 最近のインフレ関連指標、予想を上回る内容

- 最近のインフレ指標は再び予想を上回った

- 長期インフレ期待はまだ十分に固定されている

- 高インフレは大きな苦難をもたらすと痛感

- インフレ2%回帰に強くコミット

- 政策が十分制約的であるためには進行中の利上げが適切

- 金融情勢は大幅に引き締まった

- 政策効果が完全に発揮されるには特にインフレ面で時間を要する

- ある時点で利上げペースの鈍化が適切になる

- 金利水準には大きな不確実性がある

- まだ道半ば

- データは最終的な金利水準が従来想定より高くなることを示唆

- 需要抑制に向け強力な手段を講じる

- インフレ抑制には労働市場の幾分の軟化とトレンドを下回る成長が必要となる可能性

- 歴史的記録は時期尚早の緩和を強く警告

- 責務を果たすまで政策の道筋を維持

- 目標達成に向け全力を尽くす

- インフレの決定的な低下を確認する必要

- 政策スタンスを十分制約的な水準にする必要

- 金融情勢、データ、(政策効果の)遅れを評価することでその水準を把握

- イールドカーブ(利回り曲線)全体の実質金利に注目

- その他のあらゆる金融情勢も注視

- 迅速な引き締めが極めて重要だった

- ターミナルレート、十分に制約的である必要

- 金利をどこまで引き上げるかが重要な問題

- データは9月会合での見通しよりも高い水準への引き上げの可能性を示唆

- かなりの不確実性があるため、政策と累積効果の遅れを考慮する

- 利上げペースの減速時期、早ければ12月、もしくは2月の会合となる可能性

- 利上げペース減速を巡り次回会合で討議、決定はまだ

- FRBの原則的な焦点、金利を抑制的な水準に維持すること

- 金利上昇ペースよりも、金利がどの程度の水準まで上昇するかが重要

- 過剰な引き締めはしていない

- 今回の会合で利上げペース鈍化を巡り議論した

- 継続的な利上げは依然必要

- なお対処すべき問題はあり、対応する

- 金融状況はかなり引き締まった

- 短期インフレ期待は前回会合以降上昇も、何かを示唆しているとはみなさず

- 短期インフレ期待の上昇、賃金に影響の可能性

- インフレが定着する時期を把握する明確な方法はない

- 新たな文献、政策の「ラグ」がより短い可能性を示唆

- 金融状況、FRBの行動前に反応している

- 政策のラグがどの程度の時間をかけ経済に影響を与えるかは極めて不確定

- 経済への影響を注視

- 過度に引き締めた場合、ツールを駆使し対応できる

- 十分に引き締めない、もしくは時期尚早な緩和という間違いを犯さぬことを確実にしたい

- 制約的な水準に移行するにつれ、「ラグ」を巡り一段と考慮することは適切

- 利上げ停止の検討は時期尚早

- 金利をどこまで引き上げる必要があるのかに関する新たな認識を12月に示す

- 家計のバランスシートは良好

- インフレ抑制には決意と忍耐が必要かもしれない

- 住宅は金利上昇に大きく影響

- 住宅市場は以前から非常に過熱

- 住宅市場はバランスを取り戻す必要

- 住宅セクターからの金融安定性を巡る問題は見られない

- 住宅からの金融安定性を巡るリスクが顕在化することはない

- 現時点までには労働力の供給が改善すると想定していた

- 賃金や今週発表された雇用コスト指数(ECI)は複雑な状況を示している

- 民間企業の賃金指標に幾分の光明あり

- ただより広い視点では労働市場はなお過熱

- 労働市場が実際に軟化しているとはまだ思えない

- 賃金はインフレに影響、逆もしかり

- 賃金はインフレの主要因ではない

- 賃金・価格スパイラルは見られず

- 大規模なレイオフがなくても労働市場の軟化は可能

- 海外の経済情勢を引き続き注視

- 海外当局者と頻繁に連絡取り合う、週末に多くの中銀当局者と会談の予定

- 世界経済の厳しい状況は明らか

- 中国はゼロコロナ政策で問題を抱えている

- ドル高は一部の国の課題

- 米経済は力強い

- インフレ抑制に向け措置を講じる必要、そうしなければ世界は改善しない

- 米国の物価安定は世界経済にとって望ましい

- われわれの行動は長期インフレ期待の安定を支援

- 過度に引き締めても経済活動を支援する強力な措置あり

- 一方で、引き締めが足りなければ1─2年後にインフレを抑制できていないことを実感

- 十分な引き締めを行わなければインフレが定着し雇用コストが増大する恐れ

- 雇用コストは時間の経過とともに上昇する

- 目下、金利をどの水準まで引き上げる必要があるのかを注視

- 金利が十分に制約的な水準に達するまでまだ道半ばというのがわれわれのメッセージ

- インフレが低下している感覚はない

- 一時停止に関する議論は時期尚早

- 家計はまだ消費している

- 労働市場全体は引き締まっても緩んでもいない

- ソフトランディングは可能だが、その窓は狭まった

- 金利が上昇すればソフトランディングは困難に

- リセッション(景気後退)入りするかどうか、どれほどひどいリセッションになるかは誰にも分からない

FOMC後の株価下げの要因はある記者からパウエル議長へ

「利上げ停止はいつですか?」という質問がありました。

それに対し、パウエル議長は上記の通り

「一時停止に関する議論は時期尚早」

と回答し、つまり”何言ってんだ?”くらいの気持ちであらゆるマーケットに「喝!」を入れたというふうにとらえられてます。

あと全部の発言内容からみると、どうも労働市場がキーポイントですね。

ツイッター社のレイオフ、アマゾンの新規雇用凍結などなどで

失業率が上昇→FRB引き締め軟化の兆し→金利低下→株価上昇

と12月発表の11月度の雇用統計はだいぶ株価に好材料の様相ですね。

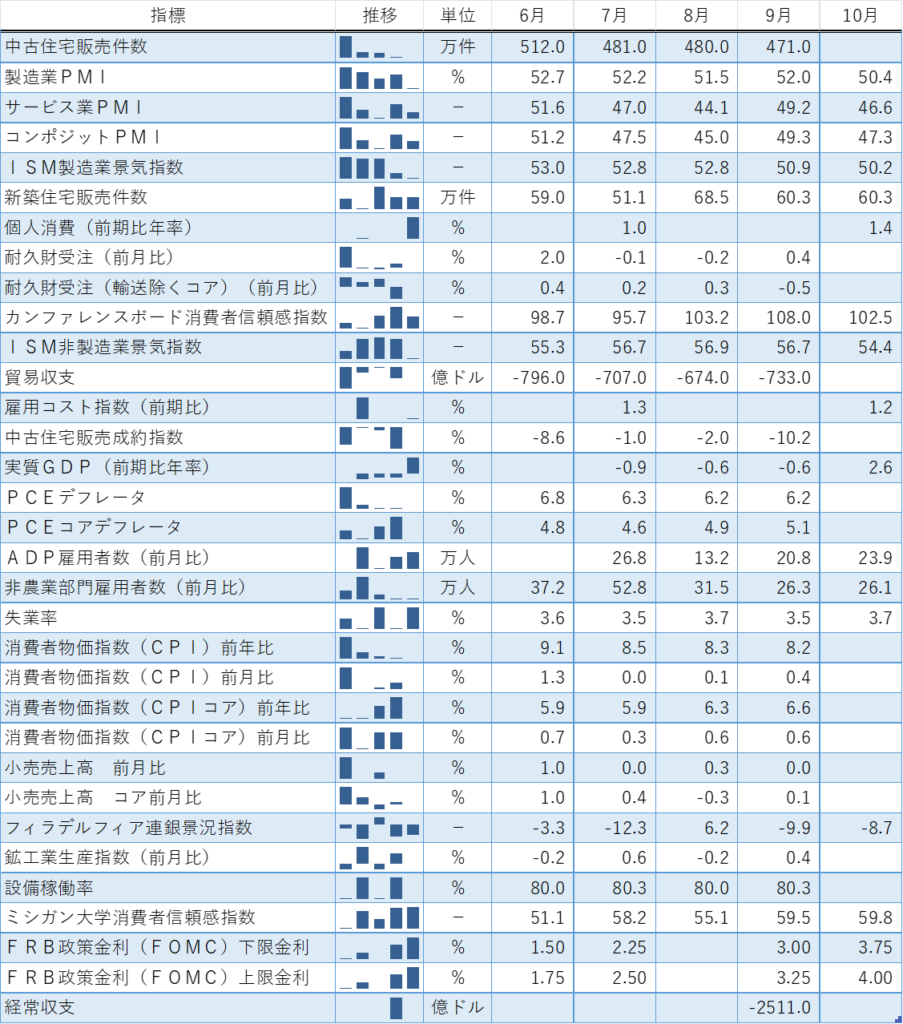

経済イベント(経済指標)

これまで文字ばかりで見にくかったので過去のイベント含め、表にまとめました。

過去の指標からながめていくとなんとなく流れが見え、最新ニュースの意味がより深く理解できるようになります。

<今週>

10月製造業PMI→結果50.4 予測49.9% 前回49.9

10月ISM製造業景気指数→結果50.2 予測50.0% 前回50.9

10月ADP雇用者数(前月比)→結果23.9万人、予測17.8 前回20.8

11月FRB政策金利→下限金利3.75% 上限金利4.00%

9月貿易収支→結果-733億ドル 予測-702。0億ドル 前回-674.0億ドル

9月耐久財受注(前月比)→結果0.4% 予測0.4% 前回0.4%

9月耐久財受注(輸送除くコア、前月比)→結果-0.5% 予測-0.5 前回-0.5%

10月ISM非製造業景気指数→結果54.4 予測55.6 前回56.7

10月非農業部門雇用者数(前月比)→結果26.1万人 予測20.1万人 前回26.3万人

10月失業率→結果3.7% 予測3.6% 前回3.5%

<来週>

10月消費者物価指数(CPI前月比)→結果 予測0。6% 前回0.4

10月消費者物価指数(CPIコア前月比)→結果 予測0。4% 前回0.6

10月消費者物価指数(CPI前年比)→結果 予測8.0% 前回8.2

10月消費者物価指数(CPIコア前月比)→結果 予測6.6% 前回6.6

10月小売売上高(前月比)→結果 予測0.9% 前回0.0

10月小売売上高(コア前月比)→結果 予測0.4% 前回0.1

10月鉱工業生産指数(前月比)→結果 予測0.2% 前回0.4

10月設備稼働率(前月比)→結果 予測80.5% 前回80.3

11月フィラデルフィア連銀景況指数→結果 予測 前回-8.7

さあ、失業率が上がりました。

ということで労働市場がFRBの思惑通りに歩みはじめました。

来月は少しジョギングするくらいになってるかと思います。

最後に

以上、キートンのウィークリー米国株ニュース 221105

ということでお伝えしました。

いかがでしたでしょうか。

さ、来週はCPI(消費者物価指数)の発表があります。

もうあれこれとイベントが多くて忙しいですね。

でも、今の時期のイベントは株価に好材料が出てくることが多いので

毎週が楽しみです。

まだまだ上がったり下がったりと値動きはあるかと思いますので

その値幅ととりにいくのもアリかと思います。

全体的には上昇基調に入りつつありますので、少し株の売買を楽しんではいかがでしょうか。

それでは今日はこのへんで

みなさんの投資ライフにお役に立てれば幸いです。

本日もご覧いただきありがとうございました。では、また!(^-^)/

役立つアイテム

睡眠は人間にとって鋭気を養う貴重な時間です。

充分な睡眠が快適にとれるよう寝具も重要ですよね

ということで今回ご紹介するのは

人気の「エアウィーヴ 高反発マットレス」

わたくしキートンも使ってますが、前はよく寝てる途中に何度か起きる時がありましたが今では全く起きなくなり熟睡することができました。

短時間でもかなり寝た気分がします。

これいいですよ!