こんにちは~、キートンです!(^-^)/

今週の目玉は雇用統計、失業率だったのですが、おおきなサプライズはなく終えてます。

しかし、失業率の上昇や時給の低下に明確なトレンドがみられなかったので、次回FOMCでの利上げ幅については少し疑わしいところがあります。

0.75%なのか0.5%なのか。。

まだこれからも重要な経済指標は出てきますので、それらにも依るでしょう。

雇用統計、CPIなどが政策金利決定に及ぼすのにどのくらい影響してるのかはわかりませんが、ツイッターやメタ、アマゾンなどがレイオフしてる現実をみると、雇用環境がいいとは決して言い切れませんよね。

そして、消費者物価指数が今回も下落トレンドとなれば、景気後退を意識して、利上げ幅0.75%にはなかなかできないような気がします。

そういった、あらゆる思惑が渦巻いている疑惑のなかで成長しつつある、米国株価3指数について今週を振り返ってみましょう。

ダウ、ナスダック、S&P500

3指数は終値ベース、先週末比で

- ダウは0.2%プラス(終値:34347.04)

- ナスダックが2.1%プラス(11226.36)

- S&P500は1.1%プラス(4026.11)

でした。

ダウが堅いです。

もうすこし長いスパンでみると、いよいよ

ダブルボトムのネックラインを超えてきました!

つまりこれから上昇トレンドということを示唆してます。

そしてなおかつ50日移動平均線が200日移動平均線を上へ突き抜けてます。

ゴールデンクロスを形成してます。

ナスダックにつきましては

50日移動平均線を超えて、それを下値支持線に上がろう上がろうと

推移してます。

パウエル議長の発言でだいぶあげましたけどね。

もしかして3指数が連動しなくなってきた??

ナスダックはほかに置いてかれるのでしょうか??

S&P500は

なんと、今週は200日移動平均線をみ・ご・とに突破してきました。

200日移動平均線が下値支持線となったようです。

以上、3指数の結果ですが

ナスダックの上値が重いのは、先週お伝えした通りGAFAMの衰えが原因です。

ダウもS&P500もGAFAMは一定抱えてるのになんでそんなに強いのか?

GAFAMより強いやつがいるのか?

ダウ30種の中で株価伸ばせず足を引っ張てるのは?

- アップル

- マイクロソフト

- セールスフォース

- ウォルトディズニー

- インテル

一方このダウをけん引してる企業は?

- アメリカンエキスプレス

- アムジェン

- ボーイング

- キャタピラー

- シスコシステムズ

- シェブロン

- ゴールドマンサックス

- ダウ

- ホームデポ

- ハネウェル

- IBM

- ジョンソンエンドジョンソン

- JPモルガンチェース

- コカ・コーラ

- マクドナルド

- メルク

- P&G

- トラベラーズ

- ビザ

- ウォルグリーン

- ウォルマート

実は今年の立役者バリュー株がめっちゃ頑張ってるんです!!

米10年債利回り

下図をご覧ください。

3.49%です。またまた下げてきましたね。

昨日は雇用統計の結果が株価に思わしくなく、一瞬上がりましたが、やはり利上げムードはもう落ち着いていくだろうという観測が飛び、3.5近辺で落ち着きました。

今週のセクター別騰落一覧(ヒートマップ)

う~ん、やはりGAFAMの調子がよくありませんね。

むしろ今はいないほうがむしろいい。みたいな。。

下図をご覧下さい。1か月のセクター毎の株価指数の推移です。

CPIの発表で流れが変わり、FOMC議事録でさらに追い打ちをかけてる状況です。ほぼすべてのセクターで依然プラス圏内です。

素材が強いです。と情報技術あたりがツートップでして

もっとも成績低いのがなんと!エネルギーでした。

エネルギーセクターおつかれさまでした。

しばらくおやすみなさい。

VIX(恐怖指数)

下図をご覧ください。19.07と20を切ってきました。8月の中旬ぶりです。

株価としてはだいぶいい環境になってきたということです。

ドル円の状況

下図をご覧ください。

なんと、先週から5円程度のドル安円高となっております。

米国10年債利回りの低下によりドル売りが進んでいるようでして。

為替にも影響を与えております。

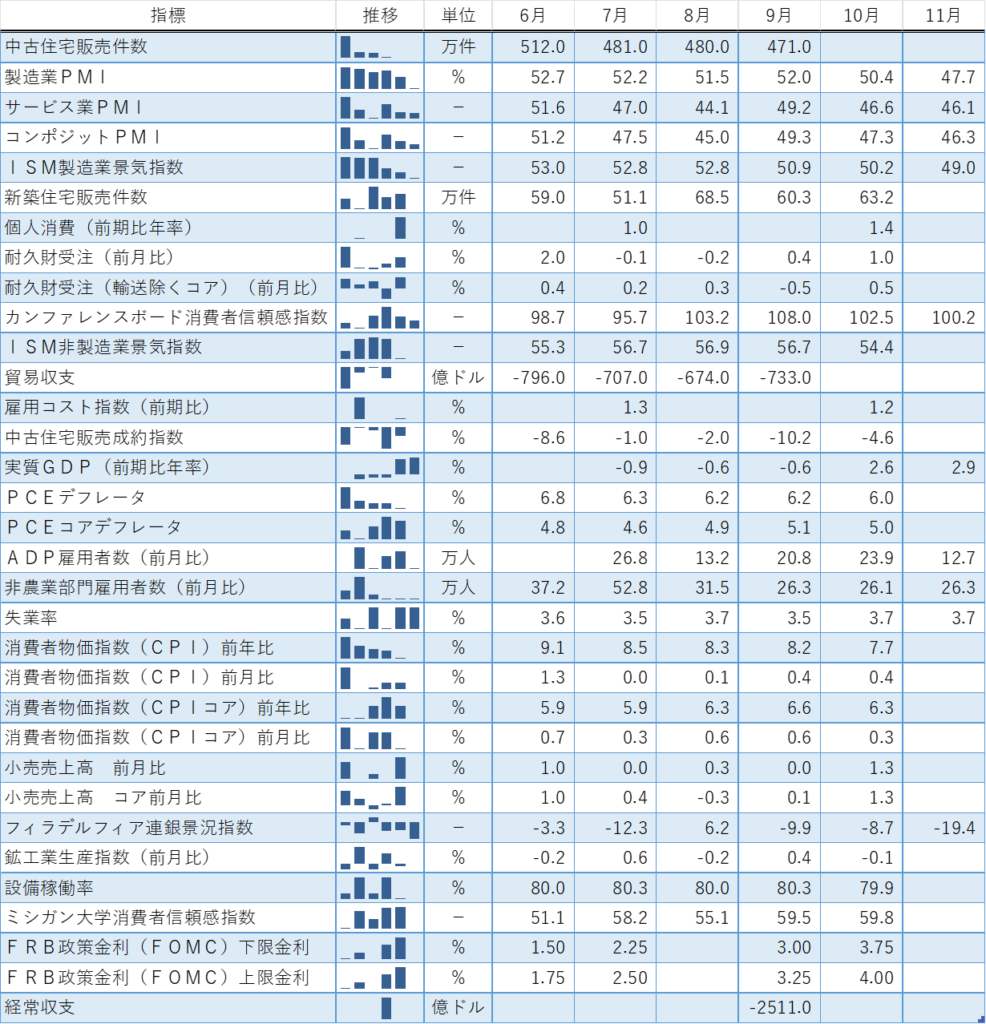

経済イベント(経済指標)

過去のイベント含め、時系列に並べて下記に示しておきます。

過去の指標からながめていくとなんとなく流れが見え、最新ニュースの意味がより深く理解できるようになります。

<過去分>

<今週>

11月コンファレンスボード消費者信頼感指数→結果100.2 予測100.1 前回102.5

11月ADP雇用者数(前月比)→結果12.7 予測19.7万人 前回23.9万人

第三四半期 実質GDP(前期比年率)→結果2.9 予測2.6% 前回2.6%

10月中古住宅販売成約指数(前月比)→結果-4.6 予測-5.3 前回-10.2%

10月PCEデフレータ(前年比)→結果6.0 予測6.0 前回6.2%

10月PCEコアデフレータ(前年比)→結果5.0 予測5.0 前回5.1%

11月製造業PMI→結果47.7 予測47.6 前回47.6

11月ISM製造業景気指数→結果49.0 予測49.7 前回50.2

11月非農業部門雇用者数(NFP)→結果26.3 予測20.2 前回26.1万人

11月失業率→結果3.7 予測3.7 前回3.7%

<来週>

10月耐久財受注(前月比)→結果 予測 前回1.0%

10月耐久財受注(コア、前月比)→結果 予測 前回0.5%

ISM製造業景気指数→結果 予測53.4 前回54.4

10月貿易収支→結果 予測-770。0 前回-733億ドル

11/30パウエル議長の講演(ブルッキングス研究所にて)

今週はこれです。これで株価は急騰しました。

内容はこれまでのパウエル議長らしい丁寧な言葉遣いの表現でしたが

ややハト派と受け止められる表現もあり、市場参加者はそれを切り取りいいように解釈しました。

その結果、株価は大きく急騰し大陽線で引けました。

パウエル議長の発言でフォーカスされたのは以下

・利上げペースをこれまでより緩やかにできるかも

・12月のFOMCでそれは可能かもしれない。

そして全発言要旨は以下の通りとなってます。

- 利上げペースの減速が理にかなう

- 利上げペース鈍化、早ければ12月の会合の可能性

- 「十分に制約的な」政策に向け大幅な進展遂げたが、一段の行動必要

- 政策金利、9月時点のFRB当局者の予想を「幾分上回る」必要がある「公算が大きいもよう」

- 金利を「当面」、制約的な水準で維持する必要がある公算

- 歴史は時期尚早の金融緩和に対し強く警告

- 物価安定回復までまだ長い道のり

- 仕事が完了するまで、現在の軌道を維持

- インフレは依然として高すぎる

- 10月のインフレ統計は「歓迎すべきサプライズ」、インフレが実際に低下しているという安心感を得るには「かなりの一段の証拠」が必要

- 10月までの12カ月間にPCEが6%上昇、コアPCEが5%上昇と予想

- インフレの道筋は「極めて不確定」

- 経済活動の伸びは長期トレンドを大幅に下回る水準まで鈍化、これが持続する必要

- 労働需要と賃金の伸び鈍化、現時点で「暫定的」な兆しのみ

- 労働市場の均衡回復に向け、労働需要の伸び鈍化が必要

- 物価安定はFRBの責務かつ経済の基盤

- 初期のインフレの高まりは賃金とは無関係、今後は賃金が重要となる

- とりわけサービス部門での賃金の伸び、いずれは2%のインフレと一致する必要

- 30日発表の雇用動態調査(JOLTS)、労働需要と供給の不均衡継続示す

- JOLTSの内容はほぼ予想通り、求人件数の減少はポジティブな内容

- 大半の労働者の賃金上昇、インフレによって相殺

- 求人件数の減少を通じた労働市場の均衡回復の可能性、判断はなお時期尚早

- 労働市場の混乱で自然失業率の特定は困難

- 供給の弾力性、FRBが検討する一連の重要な問題

- 供給の状況が変化しても、インフレを2%とする目標を達成する必要

- 異例の状況のため、インフレを予測するのは困難

- 当面は予測に懐疑的になり、リスク管理を行う必要

- 金融情勢を監視するためにFRBはイールドカーブ全体の実質金利や他の指標に目を向けている

- QT(量的引き締め)はある時点で区切りを付け、安全な時点で停止することを望む

- 深刻なリセッション(景気後退)に陥ることなくソフトランディングまたは「ソフティッシュ」ランディングへの道筋があるとなお考えている

- 労働市場が軟化し商品と住宅のインフレが鈍化するという道筋ははっきりしている

- このシナリオは「もっともらしい」ものだが、その可能性に関する確率は示さない

- これほど金利が上昇し、これほどの速さでインフレが広がるとは誰も予想していなかった。

- 枠組みに関して判断するにはインフレを全周期で確認する必要がある

- リスクマネジメントの技術の一つはゆっくり行うこと、もう一つは長く持続させることだ

- 「過度な引き締めは望まない」が、利下げはすぐにやることではない

- 労働力人口が新型コロナ前の水準まで戻るとは思わないが、その可能性を排除しない

- 労働力人口が改善されないことは「非常に残念」

- 労働市場のバランスは需要面から来るものだとFRBは現時点で考える必要がある

- FRBは世界情勢を「非常に注意深く」監視しているが、世界にとって最善なのはFRBが米国のインフレをコントロールすることだ

- FRBは失業率を低水準に抑えたままインフレをコントロールできる立場にある

- 実質賃金の伸び悩み、インフレ補うために賃上げ要求の可能性があるため「決定的ではない」

- 人手不足はすぐに解消しない公算、生産性向上への投資につながる可能性

- FRBは「かなり積極的」だったが、経済を「クラッシュさせた上で後始末する」ことは適切と考えず

- 深刻な景気後退を招けば、大きな人的犠牲を伴う

- 中国新型コロナ対策で米国は影響を受けるが、その程度を評価するのは困難

- FRBの制約的な政策、気候変動対策への投資に影響を及ぼさず

- 米国は長期的な住宅供給問題を抱えている

キートンが気になったのは

「FRBは失業率を低水準に抑えたままインフレをコントロールできる立場にある」

という発言でして

これは失業率関係なく、インフレが収まれば利上げする必要はない?

ということでしょうかね。

失業率の中身(計算方法)がどうだかですが、そこらへんも踏まえての考えなのかと思われます。

最後に

以上、キートンのウィークリー米国株ニュース 221203

ということでお伝えしました。

いかがでしたでしょうか。

せっかく株価に環境ができてきているのに

今、グロース株がいません。

グロース株がダウンしているなか次のグロースがでてくるまでは

バリュー株がけん引することとなります。

銘柄選定が難しいところなのでとりあえずVT(VTI)で波に乗っておきましょう!

それでは今日はこのへんで

みなさんの投資ライフにお役に立てれば幸いです。

本日もご覧いただきありがとうございました。では、また!(^-^)/

役立つアイテム

やっぱりワイヤレスイヤホンって最高です。

コードがないのはどこに行くにしても何をするにしてもストレスフリーです。

YouTube聞きながら掃除や洗濯、洗い物とかできますしね。

で、こちら片耳でも使用可能です。

右耳で会話をききながら、左耳で音楽を流しておく。みたく、いろんな使い方がありますので。