こんにちは~、キートンです!(^-^)/

セルインメイ、、じゃないかもです。

みなさんGWいかがお過ごしでしょうか。

日本はお休みモードですが、

いま、米国株相場はお祭り騒ぎです。

今週はいろいろとイベントがあり株式相場の人たちなら相当忙しかったのではないでしょうか。

休んでる暇がなかったと思います。

今週のイベントは下記の通り盛りだくさんでしたからね。。

- ADP雇用者数

- JOLTS求人件数

- ISM製造業景気指数

- FOMC(パウエル議長の会見)

- 労働省雇用統計(非農業部門雇用者数、失業率)

- ISM非製造業景気指数

振り返ってみると

これらすべてが株価にポジティブならびにインフレ鈍化、

の結果でした。

出てくる指標出てくる指標すべてがです。

先々週は

「金利高、地政学リスク、決算ミス」

先週は

「金利→ 地政学リスク↓ 決算↑」

で今週は

「金利↓ 地政学リスク 決算↑」

と、

あれよあれよと、週ごとに環境が変わり、株式市場としてはなんとか改善の兆候を示してきてます。投資格言の「セルインメイ(5月に売れ)」。じゃないかもです!

とくに労働指標ですが

下記の通り、雇用は減り、失業率は低いとは言えども先月より鈍化してきております。

雇用統計 04月[非農業部門雇用者数・前月比]→前回30.3万人 予想24.6万人 結果17.5万人

雇用統計 04月[失業率]→前回3.8% 予想3.8% 結果3.9%

まさにちょうどいい数字になってます。

雇用は強いが問題のサービス部門の雇用が減ってきております。

そして賃金も、下記のとおり鈍化しております。

雇用統計 04月[平均時給・前月比]→前回0.3% 予想0.3% 結果0.2%

雇用統計 04月[平均時給・前年比]→前回4.1% 予想4.1% 結果3.9

ちなみにインフレ指標のメインがPCEコアデフレータでして

これは先週発表されており、

冷静に見るとこちら実は横ばいなんですよね。

PCEデフレータ 03月[PCEコアデフレータ・前年比]→前回2.8% 予想2.7% 結果2.8%

こういった金利を左右する指標が金利低下にポジティブに働くと

他の例えば決算を見る目も変わったくるのではと思います。

あくまでこれは感情の話ですので、正確なことはわかりませんが。。

なにはともあれ、来週以降は米国株、少しもちなおしてきそうな感じがします。

とくに重要な指標の発表はありませんが決算発表はまだまだ続きますので

ひきつづき注視してみていきたいと思います

ということで、いろいろあった一週間でしたが、反転攻勢の様相をみせた今週の米国主要3指数について振り返ってみましょう。

あ、FOMCでのパウエル議長の会見についてはあとで記しておきます。

ダウ、ナスダック、S&P500

3指数は終値ベース、先週末比で

- ダウは+1.1%(終値:38675.69)

- ナスダックが+1.4%(16156.33)

- S&P500は+0.5%(5099.95)

でした。

ダウ

下図をご覧ください。

ダブルボトムのネックラインを超えた感じで昨日は終えてます。

21日移動平均線も50日移動平均線も上へクロスして終えてますので、

これはいい兆候と見てよろしいかと思います。

今週上げたのは※週ベース

- アップル(AAPL)+8.32%

- マイクロソフト(MSFT)+0.08%

- アマゾン(AMZN)+3.67%

- ホームデポ(HD)+2.32%

- アムジェン(AMGN)+15.3%

- ボーイング(BA)+7.52%

今週下落したのは

- メルク(MRK)-2.81%

- シェブロン(CVX)-3.40%

- インテル(INTC)-3.07%

といったところです。

決算時期ですので、各銘柄で結構、濃淡あります。

ナスダック

下図をごらんください。

先週は

必死こいて、なんとか50日移動平均線を超えましたが。。

今週もなんとかかんとか、ぎっこんばったんして

50日移動平均線を一気に超えました!!

またまたピンチの時にやってきました、あのヒーロー

「アップル」(AAPL)です。

決算発表は木曜日の引け後で、

前年には劣りますが、売上、収益ともにクリア。

アフターマーケットで+6%でした。

それをアシストしたのがパウエル議長。

5/1のFOMCでの会見では

「利上げのハードルは利下げのハードルより高い」

とか

「スタグフレーション」(インフレと景気後退)

についてはきっぱり

「スタグフレーションは認められない!」

とか

「利下げにつながる道筋は他にもある。」

とか

いろいろハト派の意見つまり株上げの文言が多くありました。

それでナスダックは会見後急上昇をみせてくれました。

その後一気に下がりましたがね。。

でも次の日は

じわじわ上げを見せてからの~

アップル決算↑からの~

雇用統計インフレ鈍化からの~

ISM非製造業↓からの~

ナスダック急騰!

となりました。

なんとか、ほんとなんとかこの盛りだくさんの一週間でよく切り抜けました。

地政学リスク?

あ。そういえばどこかいきましたね。

なんだかもういっさい耳にはいってこなくなってきました。(地政学リスクってこんなもんです)

S&P500

こちらもナスダック同様、21日移動平均線を再度上回り、反転攻勢をみせてくれました。

たぶん、来週もネガティブ材料がなくなったおかげで比較的決算もよく見られて株価上昇のきっかけになりそうですね。

今年は大統領選挙の年、なんだか株価は上がりそうな感じがします。。

米10年債利回り

下図をご覧ください。

4.512と先週からはだいぶ低下して一時4.5をしたまわりました。

ADPや、JOLTS、労働省の結果、一気に落ちましたね。

これでなんとかトレンド転換ができたのはと思われます。

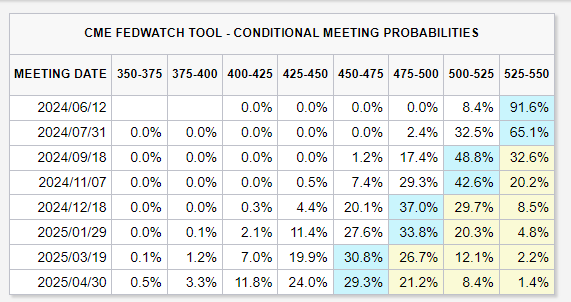

今度の利下げは市場は9月からを織り込み始めているようで

FRBとの乖離がなくなってきているかと思われます。

今週のセクター別騰落一覧(ヒートマップ)

半導体関連銘柄の元気がなくなってました。AMDが下げたせいで他も連れ安したからです。でも昨日のインフレ鈍化の結果やパウエル議長のハト派発言により、週後半は元気を取り戻してきているようです。

あとはなんといってもアップル「AAPL」の好決算により、株式市場を活気づけました。

テスラも先週から引き続き調子がいいです。

あ、あとアマゾン(AMZN)も好決算で上昇しました。

やっぱりハイテク大手は強いですね。

アムジェン(AMGN)は売り上げは予想に届かなかったものの、肥満治療薬の計画が進んでるとのことで急上昇。

グーグルは、グーグル裁判が終わったものの、ちょっと後味の悪い結果となったので、これが消化されるまでちょっと時間が必要かなと思います。

以下引用

「グーグル裁判が終了、裁判官は画期的な米国反トラスト法違反の主張を検討中。」

ロイターより

連邦地裁のメータ氏は、中心的な問題は 広告主にとってのプラットフォームの「代替可能性」で あり、裁判所はこれを解決しなければならないと述べた。同氏は今後 、グーグルの行為が民事反トラスト 法に違反するかどうかについて、重大な判断を下す準備を始める 。いつ判決を下すかは明言しなかったが、専門家によれば、グーグルのビジネス慣習の変更を命じる可能性もあるという。

下図をご覧下さい。1か月のセクター毎の株価指数の推移です。

一か月での伸びでトップは、

あ、あれ??エネルギーがいない。。

ということで

トップは

VDC(生活必需品 P&G、コカ・コーラ、コストコなど)

2位は

VCR(一般消費財 アマゾン、テスラなど)

3位は

VOX(電気通信 メタ、グーグル、NETFLIXなど)

VDEのエネルギーは一気に最下位へ。

コモディティ関係の値段の下落がはげしいです。(インフレ鈍化)

VIX(恐怖指数)

下図をご覧ください。

13.48と先週から約2ポイント下落しました。

VIXがこのように下落が続いてるときは買いです。

メディアはいまはまだ株価調整局面とかいってますが、それは二次情報なので惑わされないでください。

私キートンが伝えているこれ、これが一次情報、つまり最新情報、最新事実です。

あまりニュースをみてしまうと、そちらに気がひかれ信じてしまうことが往々にしてあります。

ニュースはもうすでに二番三番煎じのデータなので、それをそういうものだと認識してみてくださいね。それでもどうしてもニュースに左右されてしまう人は、ニュースみないことです。

とりあえず最新事実だけを信じることが肝要だと思います。

ドル円の状況

下図をご覧ください。152.928円/ドルと大きく下がりましたね。

私はFXはやってないのですが、FXの方々はいろいろと大変だと思います。

損してる人、儲かっている人、これから損する人、これから儲かる人、

おもうのですが

数日で通貨が数%も乱高下するようでは

その通貨の価値ってほぼほぼ「なし」に等しいと思います。

完全に逝っちゃってますね。

これでいちおう4月上旬の値段にようやくもどりました。

でも、またまたドル高になる可能性が高いような気がします。

日本から米国株に資金が定期的にいってますからね。

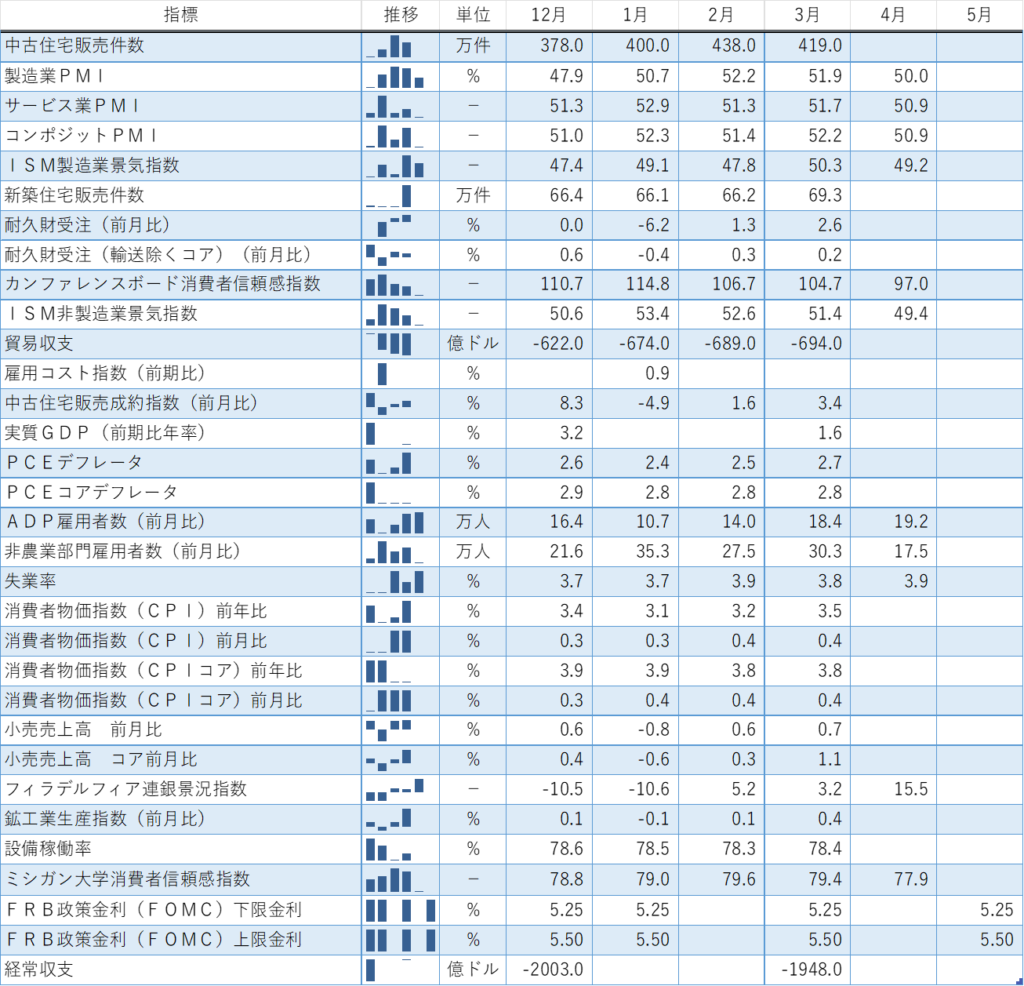

経済イベント(経済指標)

米経済の過去のイベントを時系列に並べて下記に示しております。

過去の指標からながめていくとなんとなく米経済全体の流れが見え、最新ニュースの意味がより深く理解できるようになります。

<過去分>

今週のイベント結果(経済指標の結果)

- コンファレンスボード消費者信頼感指数 04月→前回104.7 予想104.0 結果97.0

- ADP雇用者数 04月[前月比]→前回18.4万人 予想18.0万人 結果19.2万人

- PMI(購買担当者景気指数・確報値) 04月[製造業PMI・確報値]→前回49.9 予想49.9 結果50.0

- JOLTS求人件数 03月→前回875.6万人 予想868.0万人 結果848.8万人

- ISM製造業景気指数 04月→前回50.3 予想50.1 結果49.2

- FRB政策金利(FOMC) 05月[上限金利]→前回5.50% 予想5.50% 結果5.50%

- FRB政策金利(FOMC) 05月[下限金利]→前回5.25% 予想5.25% 結果5.25%

- 耐久財受注(確報値) 03月[前月比]→前回2.6% 予想2.6% 結果2.6%

- 耐久財受注(確報値) 03月[輸送除くコア・前月比]→前回0.2% 予想0.2% 結果0.2%

- 雇用統計 04月[非農業部門雇用者数・前月比]→前回30.3万人 予想24.6万人 結果17.5万人

- 雇用統計 04月[失業率]→前回3.8% 予想3.8% 結果3.9%

- ISM非製造業景気指数 04月→前回51.4 予想51.9 結果49.4

来週のイベント

- ミシガン大学消費者信頼感指数(速報値) 05月→前回77.2 予想77.0 結果

FOMC(連邦公開市場委員会)でのパウエル議長の会見

- 雇用とインフレ目標達成に向け、経済は大きく進展している

- インフレ率は過去1年で鎮静化したが、依然として高水準

- インフレ鎮静化にさらなる進展の保証はない

- インフレの継続的な進展は保証されておらず、先行きは不透明

- 雇用とインフレ目標達成に向けたリスクは「過去1年間でバランスが改善した」

- ただ、インフレ目標に向けた進展は見られない

- インフレリスクに細心の注意を払う

- 民間最終消費支出は昨年後半と同様、堅調に推移

- これは需要にとって重要なシグナルとなる

- 労働市場は引き続き相対的にタイト

- 名目賃金の伸びはこの1年で緩やかになった

- 労働需要は依然として供給を上回っている

- 年初来発表されたインフレ率データは予想より高かったが、長期的なインフレ期待は依然として固定されている

- 目標達成に向けたリスクバランスは改善した

- 経済見通しは不透明

- インフレ率が2%に戻るとの確信が強まるまで利下げは適切でないだろう

- 今年のインフレ指標は、これまでのところそうした確信を与えていない

- より大きな自信を得るには予想よりも時間がかかりそうだ

- 金融緩和が早すぎても遅すぎても、多すぎても少なすぎても、どちらもリスクがある

- 現在の政策はリスクや不確実性に対処するのに適している

- われわれは会合ごとに意思決定をしていく

- 2%のインフレ目標に引き続きコミットしている

- 政策金利は制約的

- インフレ率を2%に戻すために、長期的には政策は十分に制約的だと考えている

- 適切である限り、制約的な政策スタンスを維持すると確約

- 次の政策変更が利上げになる可能性は低い

- どれだけ長く制約的な政策を続けるかに焦点を当てている

- 利上げにはインフレ率を目標に戻すために政策が十分でないという証拠を確認する必要がある

- われわれの決定は入手されるデータに依存する

- 政策は経済が通り得る様々な道筋に対応できる態勢が整っている

- インフレがさらに持続し労働市場が引き続き堅調であれば、利下げを遅らせることが適切となる可能性がある

- しかし利下げにつながる道筋は他にもある。(インフレ低下への)確信が強まり労働市場が予想外に軟化した場合だ

- 金利がピークかどうかという疑問にはデータが答えてくれるはず

- 利下げにはインフレが低下しているとの確信が必要

- 今後入手されるインフレデータがその決定の核心となる

- 金融情勢の緩和とインフレの関連性は明白ではない

- 依然として力強い成長や労働市場、インフレ低下が続く可能性は排除できない

- インフレ目標達成には賃金の伸びがより持続可能なレベルまで鈍化することを確認する必要がある

- (年内3回の利下げ予想に関する質問を受け)FRBはインフレに対する確信を強める必要があるが、第1・四半期には進展が見られなかった

- 利下げまでにどれくらいの時間がかかるかは分からない

- 確信が強まるまでにどれくらいの時間がかかるかは分からない

- インフレに関する確信が得られれば利下げが視野に入る

- 予想より悪い3つのインフレ指標からシグナルを受け取る必要がある

- 四半期を通じて示された予想を上回るインフレから何らかのシグナルを受け取るべき

- われわれが受け取っているシグナルはインフレ率2%への持続可能な道筋に乗るには時間がかかるということだ

- 政策金利の変更に十分な確信を得るにはさらに時間がかかる

- 財と住宅のインフレは、昨年12月以降予想を上回っている

- インフレ率は今年、再び低下すると予想している

- インフレ率が再び低下するという確信はこれまでより低くなっている

- 金利が金融政策のアクティブな手段

- バランスシート縮小ペースの減速は、市場の混乱を避けるため

- 経済の予測は極めて難しくなっている

- 利下げする道もあれば、利下げしない道もあり、経済指標次第となる

- インフレ率が3%を割り込んだことで、(FRBが担う責務のうち)雇用面での目標が再び注目されている

- 利下げに値するほどインフレ率が十分に低下するか否かは不明

- インフレ率が3%であることに満足していない

- インフレ率を2%に戻す

- 制約的な政策が効果を発揮するには、より多くの時間が必要

- どの程度の時間が必要か、どの程度忍耐強くなる必要があるかは経済指標次第

- FRBは決定に当たり政治的なイベントを考慮しない

- (11月の米大統領)選挙はFRBの考慮の一部ではない

- 賃金の伸び鈍化について着実な進展が見られるが平坦ではない

- 賃金については進展が見られるが一貫性がない

- インフレ率を2%まで低下させるには時間がかかるが達成する

- インフレに関してはかなり進展があった

- 制約的な金融政策は本来の目的を果たしている

- まだ道のりは長い、インフレに関してやるべきことが残っている

- 需給のひずみ解消と制約的な政策がインフレを抑制、大きな進展があったがまだ道のりは長い

- 市場家賃は現在ほとんど上昇していない

- 時間はかかるが市場家賃が低水準にとどまればインフレに反映されると確信

- ただ想定以上にかなり時間がかかる見込みで、そのタイミングについては確信が持てない

- 利下げを検討している他の国々では米国のような成長が見られない

- 利下げ決定に近づくにつれ、われわれは忍耐強く、注意深く、慎重になる

- 労働市場を混乱させることなく、インフレ率を抑制することは可能

- インフレ率を持続的に低下させながら、堅調な労働市場と経済成長を維持できるような形でFRBのツールを活用していく

- 失業率の上昇が有意かつ利下げの検討が適切と示唆するようなより広範なものである場合は対応を検討

最後に

以上、「キートンのウィークリー米国株ニュース 240504/セルインメイ、、じゃないかもです。」

ということでお伝えしました。

いかがでしたでしょうか

やっぱり強気相場は回復早いですね。

今週のイベントは下記の通り盛りだくさんでしたからね。。

ADP雇用者数

JOLTS求人件数

ISM製造業景気指数

FOMC(パウエル議長の会見)

労働省雇用統計(非農業部門雇用者数、失業率)

ISM非製造業景気指数

振り返ってみると

これらすべてが株価にポジティブならびにインフレ鈍化、

の結果でした。

出てくる指標出てくる指標すべてがです。

株って勉強すればするほど、ほんと楽しいですね。

それでは今日はこのへんで

みなさんの投資ライフにお役に立てれば幸いです。

本日もご覧いただきありがとうございました。

では、また!(^-^)/

役立つアイテム

まだ読んでない方は是非!目からウロコ間違いなし!

お金の大学

ウィブル証券のご紹介

米国でロビンフッドに続く2番目にダウンロード数が多いアプリとして多くの方からの厚い支持を受けております。

なおYouTube「ばっちゃまの米国株」でも取り上げられてました。

- 銘柄数の多さ

- 総額での為替手数料の安さ

- 取引時間の長さ

- コミュニティ機能

- 優れたUIによるチャート分析機能

- 国内でも取扱は2社しかないオプション取引可能