こんにちは~、キートンです!(^-^)/

決算シーズンで浮いたり沈んだりと株価は波の上で揺られてます。

ただ、いまの株価基調はいわば大船なのでそのまま乗ってて大丈夫です。

まず船から落ちることはないでしょう。

株への影響は金利7割、業績3割と言われてますので、金利トレンドの変換点が見えてきた今では企業業績結果はさほど重要視することはないかと思います。

企業業績結果より企業業績のトレンドを見る必要があると思います。

ので個別株やセクター別で投資されてる方は今後の見通し、ガイダンスなどに注視ですね。

株価の一進一退、まだ続くものと思われますので、そこはもう仕方ないと思って

ホールドしていきましょう。

ということで、

今週1週間どうだったか、振り返ってみましょう。

ダウ、ナスダック、S&P500

3指数は終値ベース、先週末比で

- ダウは-2.7%(終値:33375.50)

- ナスダックが+0.5%(11140.43)

- S&P500は-0.7%(3972.60)

でした。

ダウ↓↓

ナスダック↓↓

S&P500↓↓

ダウ

ダウは3日続落したあと最後は反発で終えることができました。

3指数の中で一番ボラティリティが高かったですね。

ゴールドマンサックスの決算による株価低下がダウを押し下げ

景気鈍化の指標に加え景気後退懸念を示唆する指標もあり2日目の下げを呼び、この一日で613ドルもさげました。

本日もゴールドマンサックス下がりましたが、他の組み入れ銘柄が上がってダウを助けた状況です。

ナスダック

一方ナスダックはめずらしく一週間をプラスで終えました。

ついにマイクロソフトも人員削減案をだしてきましたね。企業スリム化を好感したのか本日は上昇で終わってます。

相場けん引役のアップルもここんとこ上昇基調できており、各指数を押し上げてますね。

GAFAMのなかで人員削減案を出してないのはアップルのみですが、企業体質的には健全なのでしょうか?

体質改善案が挙がれば、また株価にとってはプラスですが、他に株価にプラスの材料を発表してほしいものです。

S&P500

S&P500は先週比では若干マイナスで終わりましたが、ほぼ変わらずといったところです。

波はありましたがね。。

冒頭申した通り、一進一退を続けながら上昇基調をたどっていく環境ですので、この決算シーズンを乗り切れば、波はおだやかになっていくことでしょう。

決算シーズンとかぶってくるのが2月初旬のFOMCです。

金利上昇幅は0.25%で行ってくるでしょうが

金利見通しについては高止まりで長期継続するというタカ派発言が相も変わらず出てくるものと思われます。

ただ、失業率などが予想以上に増えると変わった発言になるかもしれませんね。

キートンは楽観的には見てるのですが、一応リスクとして、

1970年代のバーンズ議長のときのように

インフレ上昇

↓

鎮静

↓

インフレ上昇

とまたインフレ上昇がぶり返す過去があり、それがまた起こらないともいえません。

となるとみる指標は

CPI消費者物価指数

です。

こちらは遅行指標ですので、情報の先取りが難しいです。

ではインフレ上昇のきっかけ的な指標ってなんでしょうか?

去年の今頃です。

まだウクライナ戦争が始まる前です。

このとき実は原油価格がじわじわと上げていたのです。

ちょうど一年前は84ドルでした。

ではいまの原油動向はと申しますと。

下図の通り、現在80ドル近辺で少し上昇トレンドを形成しつつあります。

これが85ドル、90ドルと上がってくるようであれば、インフレ再燃のシナリオも考えたほうがいいかもですね。

ただ今年のメインシナリオは上昇!です!

去年があまりにもひどかったので。。

米10年債利回り

下図をご覧ください。

3.48%と先週、先々週からはほぼ横ばいですが、景気後退の指標が続いておりますのでトレンドとしては下降してます。

今週のセクター別騰落一覧(ヒートマップ)

今週は珍しくGAFAMが好調でして相場のけん引役を果たしてくれました。

ほかのセクターはいまいちでやっぱり決算関係で芳しくない状況ですね。

エネルギーセクターがひそかに好調でして、こちら注意しないといけないかもですね。

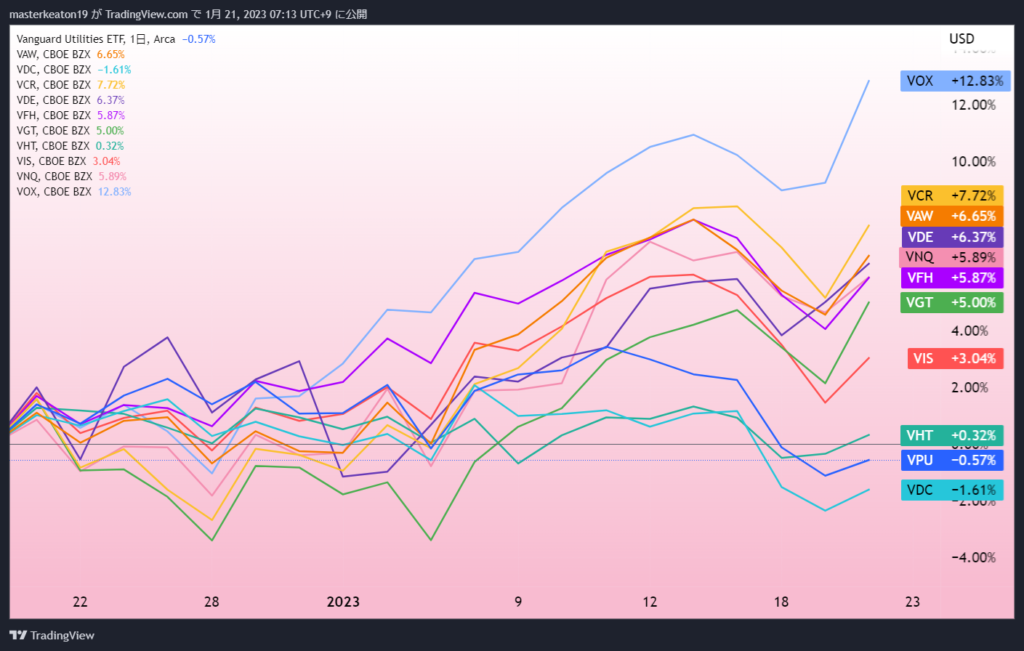

下図をご覧下さい。1か月のセクター毎の株価指数の推移です。

先週同様TOP2は電気通信、一般消費財が上位にいます。

電気通信のVOXは前月比プラス12%越えとなっております。

VOXの組み入れ銘柄はGOOGLEやメタ、ディズニー、ネットフリックスなどです。決算でどうなるかですが、見ものですね。

セクター全体でみるとすべてプラス圏内にはいってきてます。

VIX(恐怖指数)

下図をご覧ください。19.86と先週に引き続き20を割ってます。

株価の波はあるものの、このVIX指数がこのくらいであれば、さざなみ程度ですかね。

決算発表で一喜一憂せず、上図に波に乗っていきましょう。

ドル円の状況

下図をご覧ください。

日銀の金融政策の発表に影響されて一時131円台とかありましたが

結局は先週よりすこし上昇してるくらいです。

チャートは階段状にさげてますが、アメリカはまだ利上げです。

すこし上に戻る可能性も否めませんね。

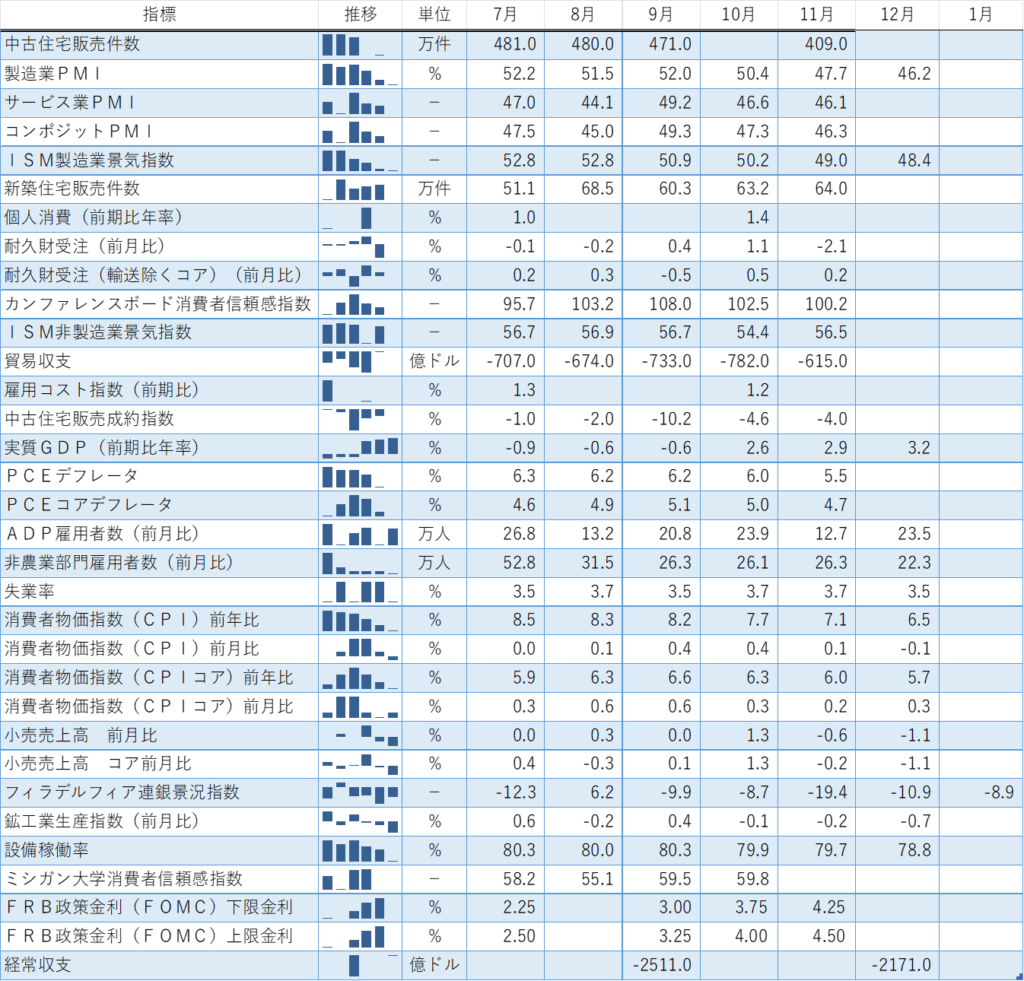

経済イベント(経済指標)

米経済の過去のイベントを時系列に並べて下記に示しておきます。

過去の指標からながめていくとなんとなく米経済全体の流れが見え、最新ニュースの意味がより深く理解できるようになります。

<過去分>

<今週>

12月小売売上高(コア、前月比)→結果-1.1 予測-0.6 前回-0.2%

12月小売売上高(前月比)→結果-1.1 予測-0.8 前回-0.6%

12月設備稼働率(前月比)→結果78.8 予測79.5 前回79.7%

12月鉱工業生産指数(前月比)→結果-0.7 予測-0.2 前回-0.2%

1月フィラデルフィア連銀景況指数→結果-8.9 予測-10.9 前回-13.8%

※小売売上高が-1.1とがっつり下がりました。不景気とまではいいませんが景気後退はきてます。

<来週>

1月製造業PMI→結果 予測46.4 前回46.2

1月サービス業PMI→結果 予測45.9 前回44.7

1月コンポジットPMI→結果 予測46.1 前回45.0

第4四半期 実質GDP(前期比年率)→結果 予想2.9% 前回3.2%

第4四半期 個人消費(前期比年率)→結果 予想 前回2.3%

12月耐久財受注(前月比)→結果 予想2.8% 前回-2.1%

12月耐久財受注(コア、前月比)→結果 予想-0.1 前回0.1%

12月新築住宅販売件数 →結果 予想62万件 前回64万件

12月PCEコアデフレータ(前年比)→結果 予想4.4 前回4.7%

12月PCEデフレータ(前年比)→結果 予想5.3 前回5.5%

最後に

以上、キートンのウィークリー米国株ニュース 230121

ということでお伝えしました。

いかがでしたでしょうか。

決算シーズンで浮いたり沈んだりと株価は波の上で揺られてます。

ただ、いまの株価基調はいわば大船なのでそのまま乗ってて大丈夫です。

まず船から落ちることはないでしょう。

決算発表で一喜一憂せず、上手に波に乗っていきましょう。

株って勉強すればするほど、ほんと楽しいものですね。

それでは今日はこのへんで

みなさんの投資ライフにお役に立てれば幸いです。

本日もご覧いただきありがとうございました。

では、また!(^-^)/

役立つアイテム

まだまだ寒い日が続きますね。

あっためるには下から温めるのが一番効率的です。

(冷たい空気は下にいきますので)

そこでおススメのアイテムはこれ!↓↓あるのとないのとでは全然ちがいます!