こんにちは~、キートンです!(^-^)/

いやー、米国株が調子いいですね。

FRB高官の厳しい発言が飛びかっても、前みたいに株価はあまり反応せず、堅調に推移してます。

(ただ一部を除いて。。)

そして、そのタカ派な発言などを打ち消すかのように、11月初旬におこなわれたFOMC議事録が公表されました。

内容はというと

当時のパウエル議長のタカ派な発言とはうらはらにハト派の内容が書かれてあったのです。

つまりFRB高官の本音は

速やかな利上げペース鈍化を支持しており、

「もう利上げはそろそろやめてもいいんじゃない?」

ということだったのです。

ということで

いつものごとく、今週のアメリカ主要3指数をみてみましょう。

ダウ、ナスダック、S&P500

3指数は終値ベース、先週末比で

ダウは1.8%プラス(終値:34347.04)

ナスダックが0.7%プラス(11226.36)

S&P500は1.5%プラス(4026.11)

でした。

ダウのチャートいかがですか?

ひさびさにこんなスカッとしてチャートを見ましたね。

200日移動平均線を完全に上回り、前回の高値も超えてきました。

200日と50日移動平均線のゴールデンクロスも間近ですね。

ナスダックにつきましては

50日移動平均線を超えて、やっとそれを下値支持線にできたところですね。

200日移動平均線越えをトライするにはもう少し時間がかかりそうです。

S&P500は

なんとかのたうち回りながら200日移動平均線にタッチしましたね。

来週はこれを突破できるかに期待です。

金利の上げ幅の縮小の見通しがたったにもかかわらず

一番金利に敏感なナスダックがいまいちです。。

さてその要因は??

米10年債利回り

下図をご覧ください。

3.69%です。またまた下げてきましたね。

もはやピークアウト感があり、これからの株価上昇に期待がもてます。

今週のセクター別騰落一覧(ヒートマップ)

先週よりは、だいぶ緑が広がってきましたね。

ただ、まだちょこちょこと赤っぽいのが散見されます。

しかも大企業のマイナスが。。

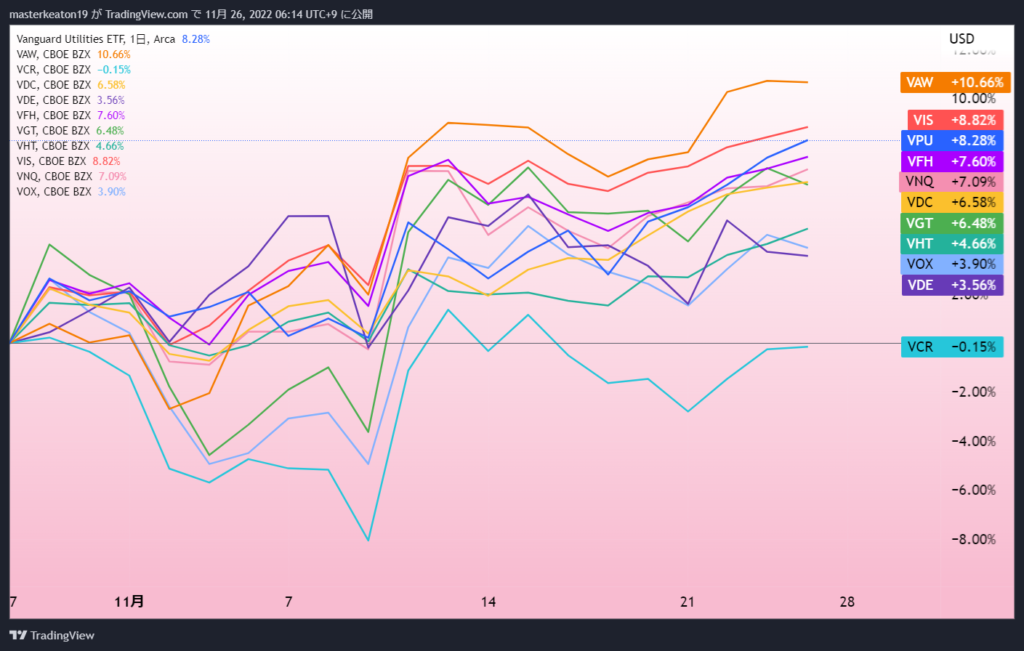

下図をご覧下さい。1か月のセクター毎の株価指数の推移です。

CPIの発表で流れが変わり、FOMC議事要旨の公表でさらにいい流れを後押ししてる状況です。ほぼすべてのセクターで依然プラス圏内です。

素材と資本財、サービスあたりがツートップでして

もっとも成績低いのが一般消費財でした。

利上げのテーパリング(先細り)により、影響を一番受けそうな情報技術セクターが上から7番目と振るわない状況です。

VIX(恐怖指数)

下図をご覧ください。20.51と先週から3ポイントのマイナスでした。

株式市場にとっては適温相場となってきた感じです。去年はなにか後ろめたいような適温相場がありましたが、今回はモノホンの適温相場がやってきそうです。

利上げが十分に上がったのであれば、あとはリセッションが来て利下げができる状況になるわけです。これまでは金利がほぼゼロでしたので金利を下げることができませんでした。

これからは金利を下げることができるのです。

つまり意図的に株価を上げることができるというわけです。

ドル円の状況

下図をご覧ください。

今は139円を挟んでの上下を推移してます。

1か月前の148円台とかから比べるとだいぶ下がりました。

日本円をドルに両替して米国株を買うのにはなかなか勇気がいるかと思いますが、為替で目減りするより株価で得る利益のほうが高いので、そこは躊躇せずに米国株を買うことをおススメします。

ドルを持ってる方もいまは為替を気にせず米国株にフルインベストメントで問題ないかと思います。

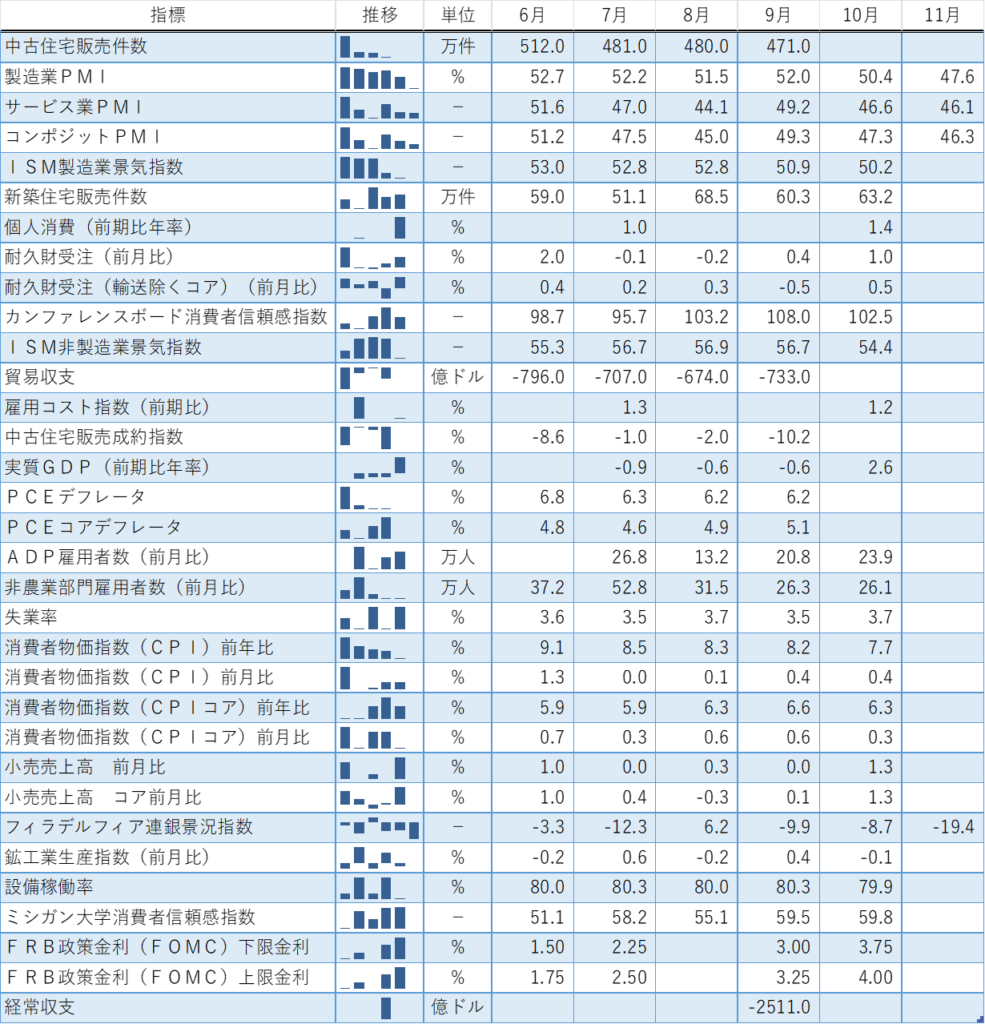

経済イベント(経済指標)

過去のイベント含め、時系列に並べて下記に示しておきます。

過去の指標からながめていくとなんとなく流れが見え、最新ニュースの意味がより深く理解できるようになります。

<過去分>

<今週>

10月耐久財受注(前月比)→結果1.0% 予測0.5% 前回0.4

10月耐久財受注(コア前月比)→結果0.5% 予測0.1% 前回-0.5

11月製造業PMI→結果47.6 予測50.2 前回50.4

11月サービスPMI→結果46.1 予測48.1 前回47.8

11月コンポジットPMI→結果46.3 予測48.1 前回48.2

10月新築住宅販売件数→結果63.2万件 予測57.7 前回60.3

11月FOMC議事録

<来週>

11月コンファレンスボード消費者信頼感指数→結果 予測100.1 前回102.5

11月ADP雇用者数(前月比)→結果 予測19.7万人 前回23.9万人

第三四半期 実質GDP(前期比年率)→結果 予測2.6% 前回2.6%

10月中古住宅販売成約指数(前月比)→結果 予測-5.3 前回-10.2%

10月PCEデフレータ(前年比)→結果 予測6.0 前回6.2%

10月PCEコアデフレータ(前年比)→結果 予測5.0 前回5.1%

11月製造業PMI→結果 予測 前回47.6

11月ISM製造業景気指数→結果 予測49.7 前回50.2

11月非農業部門雇用者数(NFP)→結果 予測20.2 前回26.1万人

11月失業率→結果 予測3.7 前回3.7%

GAFAMのゆくえ

下図をご覧ください。

昨日のGAFAMの株価の結果です。

5つすべての企業でマイナスです!

昨日は全体的にそんなに軟調な動きではなかったのですが。。GAFAM以外が調子いいということになりますね。

金利上げ幅縮小のムードなのに成長企業のGAFAMがボコボコにやられててこれだけ明暗が分かれるということはもはやGAFAMは株価をけん引できる企業ではなくなってることと言えます。

つまり今後はほかの企業が株価をけん引していく時代に移りつつあるということですが、まだそいった企業がどれになるかは誰もピックアップできてません。

これからが銘柄選定の勝負になるところです。。

ですのでとりあえずは米国株全体を買って自らのパフォーマンスはあげておきつつ、一方では血眼になって次のけん引銘柄を探すこととなります。

では次の銘柄はなにが候補に挙げられるかといいますと

・次世代エネルギー関連株

(テスラ、エンフェーズ、など)

・インフラ関連

(インフラETF)

・新興国株

(インド、ベトナム、ブラジル、東欧などのETF)

ではないかと思われます。

あと中国株だけは手を出してはいけません。いくら民間企業が優秀でも独裁政権の下では一瞬にして問答無用でバッサリ切られる可能性が大ですので。。

また、中国はゼロコロナや不動産債務など大問題が山積みです。

か・な・り、危険です!

最後に

以上、キートンのウィークリー米国株ニュース 221126

ということでお伝えしました。

いかがでしたでしょうか。

「君子危うきに近寄らず」

ということわざがございますが、今、株価は上昇しつつ心に少し余裕が出てきたところに魔が差すというのがありがちです。

こういったときに欲を出し、大やけどすることがよくありますのでご注意ください。

それでは今日はこのへんで

みなさんの投資ライフにお役に立てれば幸いです。

本日もご覧いただきありがとうございました。では、また!(^-^)/

役立つアイテム

ロジクール ボールマウス

・手首をひねらなくても操作ができ、腕が疲れなくなりました

・親指でのボール操作なのでスイスイとカーソルが動いて即座にクリックができ、超快適です。

・毎日マウスを扱うのが楽しいです!